美股大跌的八大深远影响及两大交易策略

进入到10月份之后,此前一直坚挺的美股也开始失去抵抗。过去两周时间内,美股连续重挫,标普500指数月内跌幅接近9%。长达数年的“逢低买入”策略似乎不再能够起作用。在这种行情之下,市场究竟会如何发展演变,投资者又应该如何做策略选择呢?

美银美林首席投资策略师Michael Hartnett分享了他对近期市场的一些看法,并给出了他认为合适的多空策略,仅供投资者参考。

1.全球股市接近熊市

技术性熊市十分接近:和1月29日的高点相比,MSCI全球指数跌幅达到19.6%。同样来说,技术分析认为,跌幅达到20%就意味着进入技术性熊市。

2. 资产价格大跌全面性,科技股领头地位不保

债市的领跌——1月高点算起,美国国债年化跌幅9.7%,其中投资级债券跌4%,为1970年以来第三大跌幅。

而21种商品中有18种跌幅大于10%,进入调整区间,其中木材跌幅达53%,铜跌幅达23%。

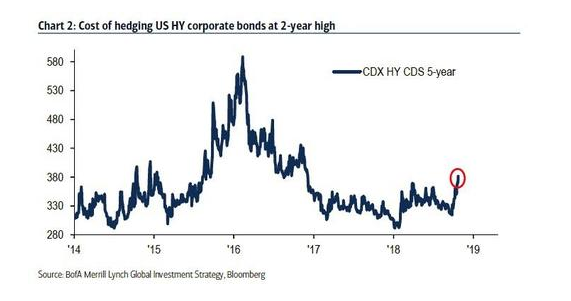

意大利与德国国债息差扩大200个基点至315个基点,美国垃圾债对冲交易成本升至两年高位。

估计股重要构成FAANG(Facebook、亚马逊、苹果、奈飞和谷歌)组合较高点下跌21%,半导体板块较高点跌22%。

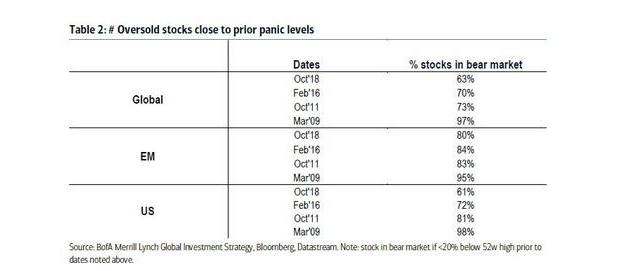

股市范围来看,在统计中的全球2767只股票中,有1742只跌入熊市;在1150只新兴市场股票中,有919只跌入熊市;在纽交所1899只股票中,有1164只跌入熊市。

3.大环境:经济周期尾声,美联储持续收紧政策

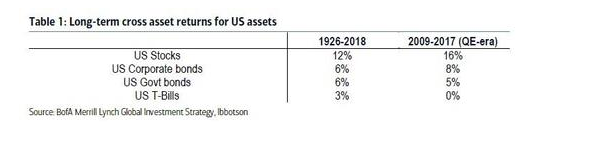

下表显示的是美国大市值股票和公司债过去10年与过去100年的超额收益对比。美联储紧缩周期已加息8次,QE结束,2018年波动性上升,收益明显下滑。

4.周期角度的解释:仓位、盈利、政策刺激均见顶

投资者仓位达到顶峰,企业盈利达到顶峰,政策刺激也达到顶峰,这也是2018年价格见顶的原因。从现在的情况来看,这三大顶峰没有一个表明投资者可以从看空转为看多。

仓位:美银美林牛熊指标从1月的8.6峰值,已跌至目前的3.1,不过距离2.0这一极度看空的数值还有距离。如果在接下来四周内,CFTC原油多头平仓、新兴市场基金流出大于300亿美元、垃圾债资金流出大于150亿美元,那么美银美林牛熊指标久可能跌破2.0。在那之前,一切反弹可能都是“死猫跳”。

盈收情况:今年3月,全球企业EPS同比增速达到23%的顶峰,如今已跌至16%,如果剔除美国,增速则为10%。对于利率润来说,油价、薪资以及利率全在向不利的方向运行。

政策:美联储收紧政策毫不眨眼,只有当央行开始恐慌时,市场才会停止恐慌,在那之前,风险资产需要逢高抛售,和债券及股票相比现金为王,高质量资产要胜过高杠杆资产。

5. 股市的超卖

全球股票已有63%处于熊市(其中80%是在新兴市场,61%在美国),在2011年以及2016年的市场低点,这个比例为70%。

6.然而超跌反弹未现,这是不利信号

美银美林指标于10月11日发出买入信号,但是熊市中下跌的先锋(EMB、XHB、SX7E、BKX、SOX)仍在下跌,熊市中下跌较为滞后的资产(原油、RTY、HY、FAANG、PSP)只是近期才开始大跌。

市场遭遇超卖之后却无法反弹,表明投资者要么担心出现系统性金融风险事件,要么担心出现衰退。

7.美国经济衰退风险高企

自1974年以来,当这个概率大于30%时,16次中有9次美国PMI跌至50下方。美银美林认为,如果在供应紧张之际油价下滑,SOX半导体指数无法反弹,美联储模型显示衰退概率大增,那么美国国债收益率曲线将更加平坦,同时公司债与国债息差将显著扩大。

8.市场崩盘

在45万亿美元(数据来自BIS)构成系统性风险的银子银行资产中,72%面临被动抛售的风险,主要是债券ETF以及公募基金等。此外,商业地产债务余额升至4.2万亿美元的记录高位。目前市场存在大量风险点,它们也将是波动性走高的催化剂。

如何交易?

看空策略选择:

持有高质量防御性资产,包括黄金、现金,做多波动性。在最后一块多米诺骨牌即将落地之际,卖出公司债以及原油。

看多策略选择:

可以考虑对利率敏感的资产(REIT、房屋建筑商),以及超卖的科技板块(SOCL)。