余额宝收益率下破2.5%,货币基金“黄金时代”告终

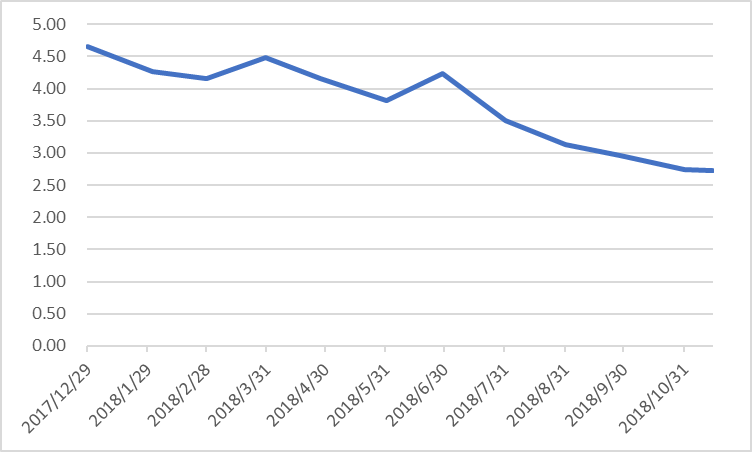

11月14日,规模过万亿的天弘余额宝货币7日年化收益率为2.499%,下破2.5%,为2016年11月底以来的低点。从货基整体来看,年内收益整体震荡下行,尤其进入下半年来下行趋势明显,这或许是因为资金面保持宽松的影响。

余额宝诞生于“钱荒”爆发之时,但当时机构已做出预测,收益率下行是大概率事件。随着货基收益高、股市波动等因素在未来的影响力趋弱,加上类产品的市场竞争,货币基金的黄金时代或将终结。

万亿余额宝收益下破2.5%

根据东财choice数据,天弘余额宝货币7日年化收益率为2.499%,下破2.5%,为2016年11月底以来的低点。这一规模过万亿的货基巨物或是货币基金的一处缩影。

不止是天弘余额宝出现7日年化收益下行,从货币基金整体来看,根据东财choice数据,取2018年内各月最后一个交易日货币基金的算术平均数,发现年内收益整体震荡下行,尤其进入下半年来下行趋势明显。

流动性充足导致货基收益降低

货币基金应当投资于现金,期限在一年以内(含一年)的银行存款、债券回购、中央银行票据、同业存单,剩余期限在三百九十七天以内(含三百九十七天)的债券、非金融企业债务融资工具、资产支持证券等货币市场工具。

从Shibor(上海银行间同业拆放利率)历史走势来看,银行间同业拆借利率整体走低,尤其1月、3月、6月等期限品种来看,下半年来明显下降后维持在较低水平。货币市场流动性重组,货币基金主要投资的存单、短融的收益下滑,导致货基收益率降幅较大。

华创证券于近日报告中提及,除了资金面保持宽松,三季度短端利率明显下行后,货币基金收益率有所下滑,负偏离压力明显降低,对货基资产配置等方面产生很大的影响。三季度货币基金杠杆率小幅降低,通过组合小幅拉长平均久期提高收益表现。其次,期限短的同业存单已成鸡肋,相较回购并没有多少收益上的优势;而配置期限长的同业存单又会加大剩余期限压力,所以三季度货基增持回购,同业存单增持幅度明显放缓。

余额宝是高收益时期的产物

回顾天弘余额宝货币基金的历史收益率,自2013年成立后,7日年化收益率迅速提升;直到2015年6月,约2年的时间维持在4%以上的收益率。后一路下探,至2016年9月中旬达到约2.3%的低点位置。此次天弘余额宝货币延续前期下跌趋势,下破2.5%,越发接近历史低位。

余额宝作为近年来普及度最高的货币基金,不仅得益于它在金融、服务上的创新,客户体验度的提升,也受益于高收益时期的红利。

2014年余额宝正当红时,上海证券研报中指出,余额宝成立于中国货币市场“钱荒”爆发之时,银行间市场短期资金利率高涨,许多机构突然面临头寸紧张的局面,利率期限结构出现了罕见的扭转、倒置现象。余额宝可谓生逢其时。但当时机构已做出预测,收益率下行是大概率事件。

未来货基可能结束快速扩张

对于货币基金的未来,机构普遍认为公募货基的增长势头或趋缓。

华创证券于近日研报中指出,货基投资限制多,叠加三季度资金面宽松带动短端利率下行,货币基金收益率普遍下行,9月中旬天弘余额宝7日年化收益率便已跌破3%。其次,因为银行投资限制更松以及对客户流动性把控更有优势,未来银行开放式理财产品收益优势有望保持。最后,银行理财购买门槛下降的同时,货基T+0赎回提现受到限制,未来银行现金管理类工具收益以外的优势也会更加明显。

公募货基的资产净值从年初的7.9万亿逐步走高,三季度已经逼近9万亿,但中泰证券展望后市,认为这样的增长势头可能在未来的 1-2 个季度内止步放缓。主要因为前期推高货基规模的因素(货基收益高、股市波动等)可能在未来的影响力趋弱;其次,市场竞争愈发白热化,监管政策利好银行类货基产品。