海通姜超明年展望:中国有望走向美式股债双牛之路

本文作者:海通证券分析师姜超、于博、李金柳,节选自报告《凤凰涅槃——2019 年经济与资本市场展望》

姜超团队认为,17年开始的金融去杠杆在18年开启了债券牛市,而18年开始的减税让新一轮股票牛市也在酝酿当中。未来中国会选择收货币、减税负,这意味着有望走向美国式股债双牛之路。

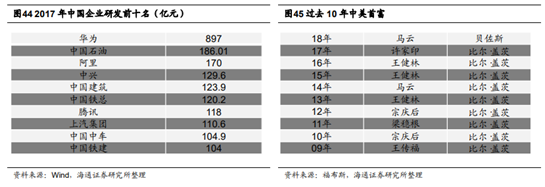

美国强大全靠创新,华为代表中国希望

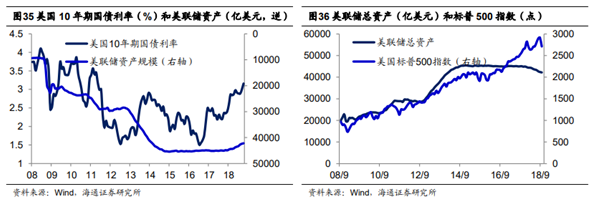

加息叠加缩表,美股高位承压。今年3季度以来,由于美联储加息和缩表的节奏加快,推动10年期美债利率一度创下3.2%的多年新高,加上美股在多年上涨之后估值处于历史相对高位,因而近期美股出现了明显回调。

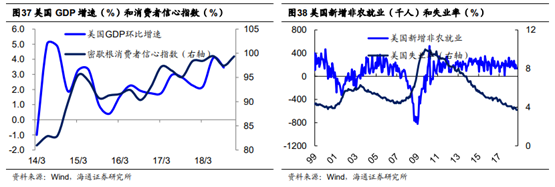

虽有减速风险,经济仍处高位。近期,美国经济出现了诸多减速的迹象,诸如3季度GDP环比增速略有回落,10月制造业PMI和消费者信心指数的回落等等,但是减速不等于失速,美国经济目前并没有大问题,代表消费的消费者信心整体仍位于高位,而失业率处于历史新低,说明就业依旧良好。

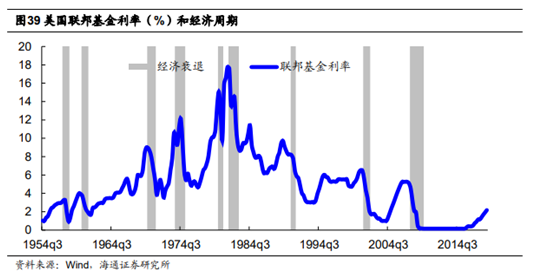

美联储利率与经济周期。目前,对经济回落的担忧主要来自于利率上升。从历史经验看,美国央行利率是影响经济周期的核心指标,因为利率是影响投资的核心因素,而投资又是决定经济波动的重要原因。但美联储的利率调节主要是为了熨平经济周期,现在的加息使得经济不会过热,反过来说如果因为加息过度导致经济回落,其实美联储可以再度降息。无需担心因为美联储加息而出现长期萧条。

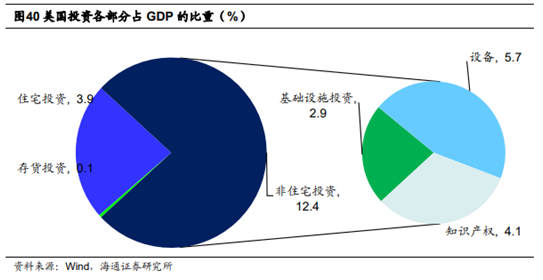

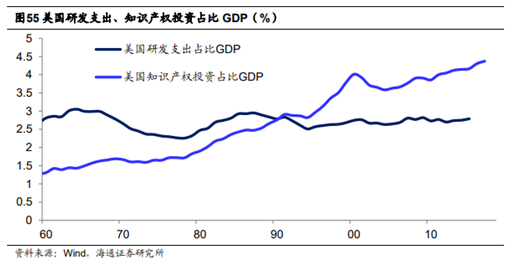

美国投资:创新驱动经济、不会长期萧条。从宏观上看经济增长,储蓄等于投资,因为通常认为投资越多,经济增长就越快。我们看美国投资占其GDP的比重只有17%,其实远低于中国的44%,貌似其积累远不如中国。但是其投资当中的地产和基建投资比例很低,而知识产权投资比重远高于地产和基建,说明其研发创新形成了有效的经济积累,带来了可持续的经济增长。因此,在投资者看来,美国研发创新驱动是可持续的经济增长模式,因此哪怕未来经济在短期会出现波动,但是不会出现长期大萧条。

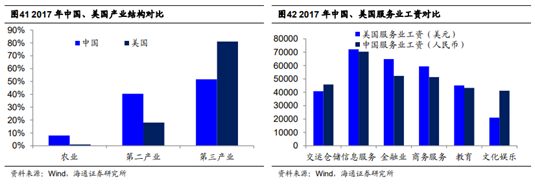

服务业:中美工资差异巨大。为何美国如此强大?美国的GDP是20万亿美元,比中国的13万亿美元高出约50%。而美国制造业占GDP的比例低于20%,不到4万亿美元,还比不上中国的5万亿美元。美国真正强大的是其服务业,占GDP比重高达80%,总规模16万亿美元,远超中国的约7万亿美元。问题是为什么美国的服务业比中国大那么多?其实大多数服务业并不存在显著的效率差异,比如说美国的护士、老师的工作性质和中国不会差多少,但是其工资差别很大,同样的服务业工作,假如在美国年薪是5万美元,在中国就大约只有5万人民币,两者整整差了7倍。

为什么美国服务业能够有这么高的工资?

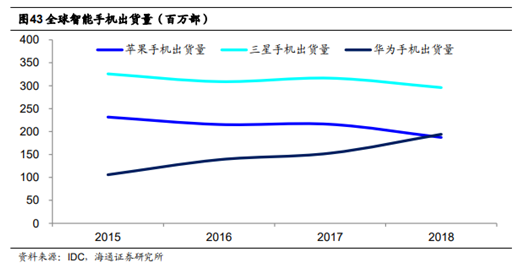

创新是财富之源。其实关键差别还是在于制造业,美国制造业比例虽然不大,但其实其占据了制造业最高端的研发设计,比如美国的苹果公司,其通过持续的创新,手机可以卖到800美元一部,这里面可能一半都是利润,所以其2亿部手机销量,可以创造800亿美元利润,对应1万亿美金市值。而这样的公司在美国有好多个,而美国居民的资产通过年金投入到这些大公司,分享了财富的增长,正是因为美国居民有钱了,才有建立在这个基础之上的服务业。

华为代表中国希望。而中国过去只能在低端制造业赚取微薄的工资,所以就没有钱互相服务。但是现在华为的Mate 20也可以卖到800美元左右,开始正式进入苹果所统治的高端智能手机市场。如果也能卖2亿部,其隐含市值也会价值1万亿美元,如果能有几十个华为,其市值就会达到中国经济的总量,其创造的财富将足以增加中国居民的收入、化解债务泡沫的风险,中国经济也会充满希望。

收缩货币打击投机,减税降费股债双牛!

为何华为太少?因为货币超发!既然华为代表了中国的希望,那么为什么华为只有一个?其实答案非常简单,因为做华为要投1000亿人民币搞研发,还不一定能见效,这个太难了。而在货币超发的环境下,大家首选是做恒大、做碧桂园,君不见中国过去6年当中有4年的首富都是房地产老板,而美国的首富一直是科技巨头。

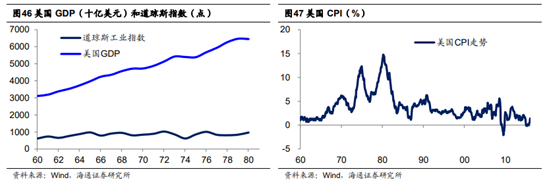

美国70年代:股市不涨,投机飞涨。其实在美国,整个70年代也都是投机分子盛行的时代,当时股市一直没有涨,意味着实业投资没有回报,但是物价飞涨,说明当时也是各种投机分子发财。美国80年代的首富邦克是做石油发家,最后做农产品投机,1979年开始做白银。

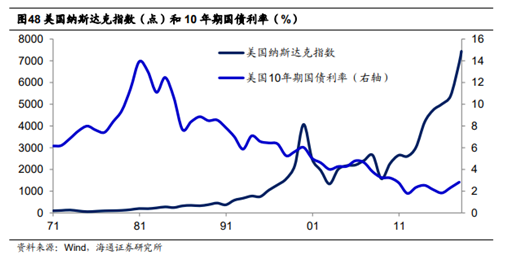

美国80年以后:创新和债市长牛。但到了80年代以后,搞投机的邦克破产了,而新的首富来自于两个行业:一是科技行业,微软盖茨和亚马逊贝佐斯相继成为美国首富;还有就是投资行业的巴菲特,他也是一度成为美国首富。巴菲特享受了美国资本市场股债双牛的两大红利:一是美国利率长期下行30年,巴菲特的保险公司融资成本越来越低;另一个是美国的创新红利,纳斯达克指数40年涨了50倍,巴菲特的投资收益越来越高,所以他的公司越来越大。

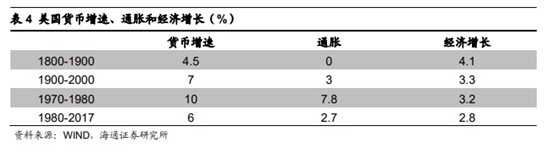

供给学派:收货币、降税负。而在这一变化的背后,是战后美国最伟大的总统里根,1980年,他竞选总统的口号就是“让美国再次伟大”。在1981年他当选总统之后,提出了《经济复兴法案》,其中的核心思想来源于供给学派,首先是收缩货币,他认为货币超发是高通胀的根源,因此支持当时美联储主席沃克尔紧缩货币的政策,而在货币大幅收缩之后,带来了通胀的大幅回落和利率的大幅下降。

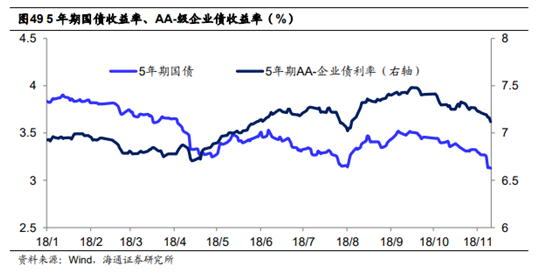

中国债市:国债利率下行、风险利率上行。今年中国债市走出了大牛市行情,10年期国债利率从4%降至3.4%以下,其背后的最重要原因就来自于货币收缩。而今年债券牛市的结构又有明显的分化,一面是以国债利率为代表的无风险利率大幅下降,但是另一方面,由于信用违约风险上升,以AA-级企业债为代表的风险利率比年初明显抬升。

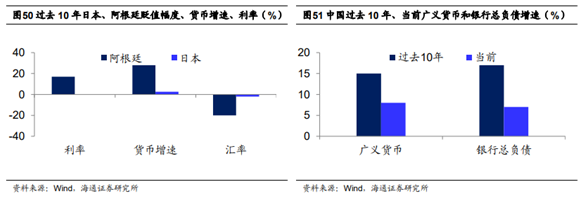

贬值源于货币超发、而非利率高低。由于利率下降,很多人担心这会加剧人民币汇率贬值。但是,认为利率越低、汇率越贬值其实是一种先入为主的印象,其实并不是事实的全部。比如说在过去的10年,阿根廷的利率平均高达20%,但是汇率每年的贬值幅度也高达20%。而日本长期零利率,但汇率基本稳定。原因其实在于货币增速的差异,阿根廷的货币增速接近30%,而日本的货币基本没有增长。由此来看中国,过去10年我们的货币增速很高,带来了贬值压力,但是目前中国的货币增速已经大幅下降,其实是在改善贬值压力。

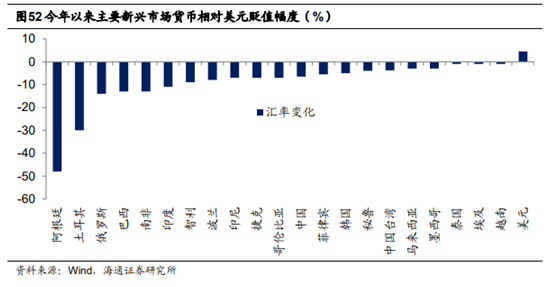

贬值主因美元升值。今年以来人民币兑美元贬值了7%,但我们看到今年贬值的不仅是中国,几乎所有新兴市场货币都在贬值,这说明贬值背后有着共同的原因,也就是美元升值。今年美元升值了5%,基本可以解释人民币的贬值,说明导致今年人民币贬值的主要是外因而非内因。

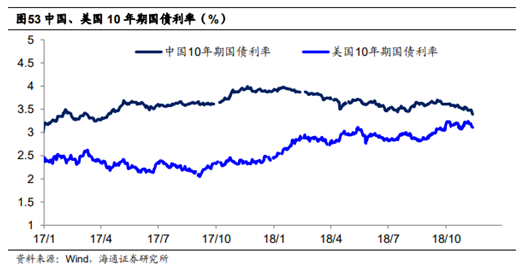

中美利率趋于脱钩。从这个意义上说,我们认为未来中美利率将趋于脱钩。一方面,美国由于加息预期的原因,利率可能持续位于高位。而另一方面,中国由于去杠杆导致货币收缩,国内利率仍将趋于下降,因此中美利率将继续分化,即便美国加息也不影响国内的债券牛市格局。

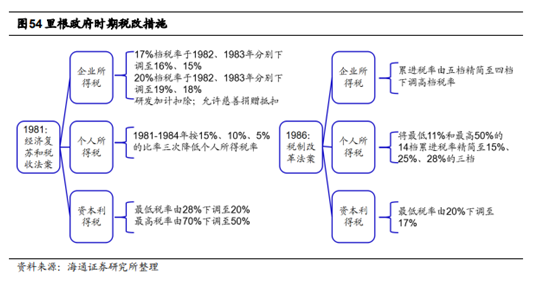

里根经济学:两次大减税。而里根的另一大政策主张是减税,他认为是高税负抑制了私人部门的生产和投资热情,其在任期内实施了两次大规模减税政策,将企业所得税、个人所得税和资本利得税三大税率均大幅下调。

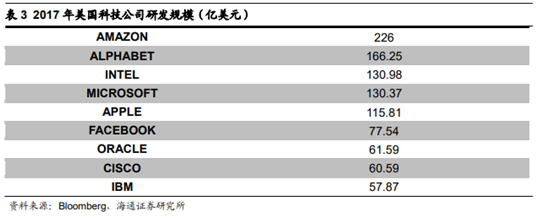

研发创新持续高增。而得益于大规模减税,美国的研发支出占比在经历70年代的下降之后,到80年代开始重新回升,而代表创新的知识产权投资占比则从80年代开始持续上升,在减税的推动下,美国进入了创新引领的信息技术时代。

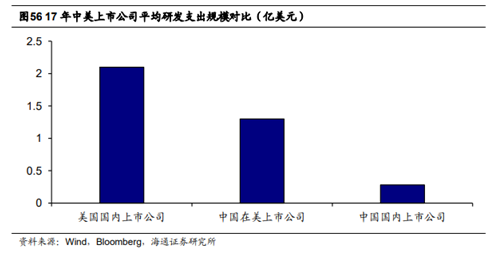

中国研发空间巨大。我们比较中国和美国的上市公司,发现一个最大的区别在于美国企业研发支出很大,平均每家研发费用超过2亿美元,而A股上市公司每家研发费用仅为1亿多人民币,两者相差近10倍,这说明中国公司的研发费用有很大的提升空间。过去由于货币超发,税负过重,所以使得大量企业喜欢投机地产泡沫,而忽视研发创新。如果未来我们下决心收缩货币、减轻税负,那么相信会有越来越多的企业会像华为学习,再加上每年1000万大学毕业生作为后盾,中国的研发创新就充满希望。

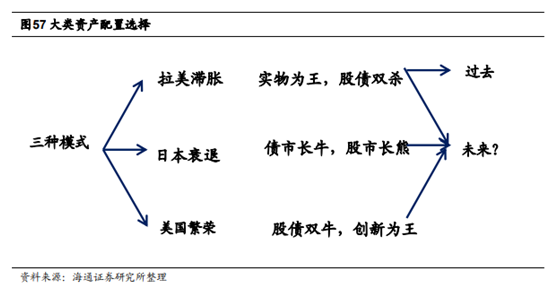

货币超发滞胀,减税股债双牛。展望未来,中国正面临历史性选择,第一种选择是继续货币超发,其对应的是拉美滞胀模式,这意味着应该配置房子商品等实物类资产,而金融资产没有配置的价值,这其实是我们过去10年的经历。第二种是大规模基建,对应的是日本式的长期萧条,因为政府投资挤出一切有效投资,经济没有效率,对应的是债市长牛,股市长熊。最后一种是美国式减税,对应的是股债双牛,尤其是创新将迎来长牛行情。

我们认为未来中国会选择收货币、减税负,这意味着有望走向美国式的股债双牛之路,17年开始的金融去杠杆在18年开启了债券牛市,而18年开始的减税意味着新一轮股票牛市也在酝酿当中,当前中国资本市场面临着历史性的投资机会。