STO发行与交易

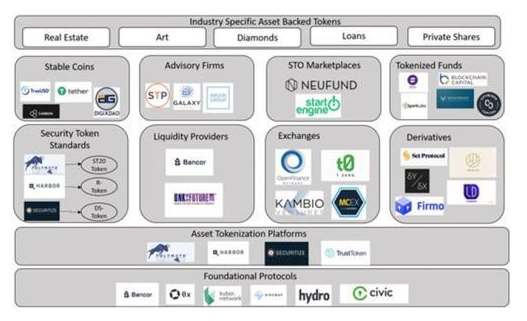

STO的产业链涉及主体如图所示,主要包括四个主体:项目方、发行解决方案机构、交易所、周边服务机构。

其中,交易所的政策准入门槛最高,需要取得政府监管机构颁发的证券交易所的牌照(比如美国的ATS另类交易牌照)。发行服务商和周边服务提供商则围绕项目方提供技术、合规、流动性等服务,为通证的发行与交易提供保障。STO需要特定的发行技术解决方案(协议级别)以支持法律合规的服务。由于证券类通证对投资者有要求,因此在发行和交易通证时,需要限制在合规的投资者之间或者其他条件的限制中。在传统金融领域,合规的实施是通过交易所、结算公司和证券公司配合完成的。但在去中心化的区块链世界,一旦通证发行到投资者手中,合规要求就难以执行,因此需要在智能合约中嵌入可执行的合规指令,相当于是将监管框架进行了程序化,因此需要协议级别的技术机构帮助项目方完成此项工作。

目前主要的发行解决方案:

ERC1400:结合证券相关的业务场景,设计了新以太坊token提案,主打监管功能,方便用户以合法合规方式在以太坊网络发行证券。 ST20:Polymath推出的对标以太坊ERC-20的的ST-20标准,以更模块化的方式打通了Security Token发行的流程。 PICO:Harbor是可以让传统投资机构无缝接入区块链的一个开源平台,基于Harbor R-Token的一套标准化流程,可以保障标的企业将传统投资在合规条件下按部就班的转移至区块链。 SRC20:Swarm利用SRC20协议对现实世界资产进行代币化。代币化的标的变成可以在Swarm区块链上被容易管理、治理和交易的「资产」。 DS TOKEN:Securitize项目推出的DS Token在兼容ST20和R-token的基础上,还充分考虑了证券类通证的证券属性。 对于STO来说,其参与式治理机制和通过智能合约的股息自动支付通常被认为是通证最大的优势,通证同时降低了发行公司的成本,并且可以保持24小时周末无休的交易时间。通证也意味着所有权可以细分,这有助于降低投资门槛,投资会更加民主化。

有新闻报道称,美国纳斯达克(Nasdaq)交易所策划推出通证化证券平台,为区块链公司提供了一种安全的 Token 交易,作为筹集资金的新方式。