美国的QE在路上了,这难道是去杠杆最好的方法?

1、

一如预期,美联储降息了,一如既往,特朗普狂怼了。

言简意赅,隔着屏幕,想来我们也能感受到键盘侠狂风骤雨般的内心,这里心疼鲍威尔1秒钟。

这个美联储主席真的不好当,外面有个特朗普,内部因为当前的复杂形势,分歧也相当大。

这次FOMC会议是2016年9月份以来分歧最大的一次,一共出现了3个不同意见的人,其中两个认为应当维持利率不变,一个倒合特朗普的口味,认为应当降息50个基点。

这次FOMC会议宣布降息25个基点,下调联邦基金利率至1.75%-2%。

相应的,还有隔夜逆回购利率下调30个基点至1.7%,超额存款准备金利率下调30个基点至1.8%,贴现利率下调25个基点至2.5%。

但这对特朗普来说是不够的,他认为美联储应该要降到零,甚至负利率,至少,也降个50个点吧,毕竟,现在欧洲和日本都是负的。

尤其让特朗普不满意的是,美联储的官员们竟然暗示今年可能不降息了,这简直是不可饶恕啊。

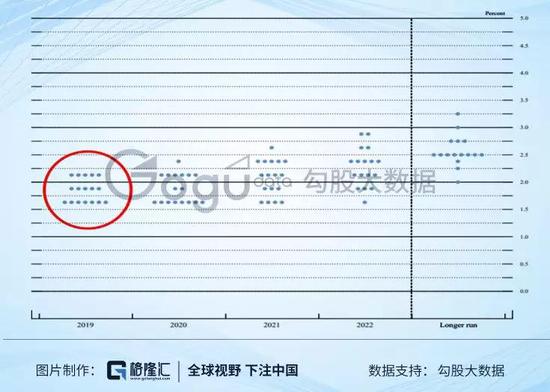

点阵图显示,对于2019年底的利率预测上,美联储17个参与点阵图投票的官员中,有7人认为今年还要降一次息,5人认为今年应该保持利率不变了,还有5人认为要加息一次。

在宽松这件事上,其他主要的经济体,像欧洲、日本、中国都比较果决,欧洲重新把QE摆上了桌子,要知道,这离它们结束QE也就过去了9个月。美联储一降,其他央行跟随几乎不眨眼睛,比如香港货币当局,今天一大清早就宣布降息25个基点。

也正是美联储在降息这件事上扭扭捏捏,说是鸽派吧,又偏鹰派,美元今年一直在高位上徘徊。特朗普意气风发向全球举起贸易大棒,但关税的作用多多少少要被强劲的美元抵消一些。

美联储会迟疑,如鲍威尔承认的,今年真的是做决策非常艰难的一年。全球的经济持续疲软,但美国的经济却还可以。美国的就业强劲,工资稳健增长,但通胀不见踪影。更不确定的当然是贸易摩擦了,它更加难量化到决策中去。

不过,尽管降息的未来路径是无法预料的(我个人依然倾向于认为这是类似95年或98年那种降息,而非2000年和2008年那种),但美国的QE恐怕真的已经不远了。

2

观察昨晚美股变化,先是因为鹰派降息,美股下跌,但从14点48分开始,美股开始反弹,最后道指微涨0.11%,标普和纳指基本收平。

发生了什么呢?

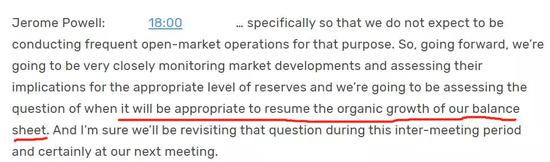

我们这边的凌晨2点半,FOMC新闻发布会开始,在18分钟左右,鲍威尔回答问题时的一句话,让市场眼前一亮,这句话是重启扩表。

美联储上个月结束了缩表,为什么这个月就把QE拿出来了呢?

这周其实美国的金融市场上发生了一件非常有意思的事情,但这件事比较难懂,所以不怎么见于报道。

这周一下午,美国的隔夜再回购利率突然间飙升,一度飙到了10%。

可能很多人不理解这意味着什么,就这么说吧,若无特殊原因,几乎认为要发生大的危机了。

这里先来解释一下再回购协议,它是一个短期融资工具,再回购协议融资是这样玩的,举个例子,假如我是一个投资者,我手里有1亿美元的国债,但是我需要1000万美元现金,明天要用,再回购市场相当于我可以把这个国债抵押出去1天,拿到1000万美金,第二天我拿回1亿国债,同时还现金并支付利息。

再回购协议是美国很大的一个短期融资工具,目前规模大概是2.2万亿美元,另一个短期融资工具商业票据只有1.1万亿美元。

短期融资是整个金融体系运转的核心,2008年的金融危机,之所以会这么严重,核心就是这个再回购协议出了大问题。2008年的时候,很多抵押是MBS,而MBS有了次贷风险,所以这类抵押物受到市场排斥,很多企业和个人就无法融资了。

这个利率最近一年都是2%左右,但这周一一度蹦到10%去了。由于对现金的饥渴,这也导致联邦基金利率在这周二早些时候一度脱离美联储2%到2.25%的目标区间,叫价一度到达了5%。

这引发的结果是,纽约储备银行连续三天利用逆回购工具向金融体系注水,周二注了530亿美元,周三又注了750亿美元,并且纽约储备银行将会在周四上午执行第三次,规模也可以高达750亿美元。

也就是,短短几天,美联储向金融体系里注水了上千亿的资金。这是2008年来的首次。

发生了什么?

3

在以往的历史中,这种情况发生往往是金融系统出问题了,比如某家重磅的金融机构出事了。但很明显的,这次不是,因为美股好好的,最近一年跑输大盘的美国银行(29.82, -0.18, -0.60%)股最近涨势如虹。

这次搞得美国再回购市场鸡飞狗跳的原因有两个,一是这周一是美国企业向财政部交季度税的截止日。是不是觉得这很搞笑?其实这是真的,就像我们央妈9月降准,也有这方面的考量,交税的时候需要真金白银在银行们的资产负债表上发生挪动。一挪动起来,有些银行的准备金就吃力了。

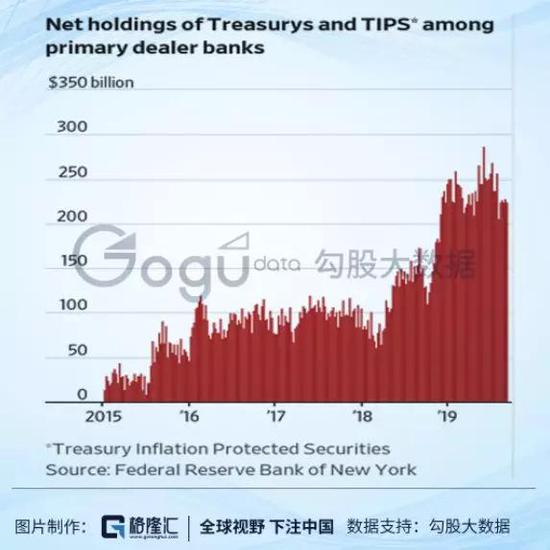

第二个原因是上周美国财政部发行了780亿的债券,这些债券先是卖给银行,然后再由银行卖给投资者。美国银行吃下这些债券的时候,也消耗了大量的储备资金,不少银行已经操作到接近最低准备金要求。

还有个小原因,是外国投资者,无论是银行,还是中央银行,许多都停止买美债了,主要的原因是倒挂。美国10年期国债利率低于短期利率,显然,对外国投资者来说,参与再回购市场要划算得多。这就导致上周美债的发行压力更多的落在了本国银行身上。

你可能要问,哪年不用交税,哪年美国政府不发债,怎么今年就出问题了?

这问题就在美联储的扩表与缩表了。2008年以前,这种季节性的现金需求冲击,美联储是通过逆回购来解决,2008年之后,因为几轮QE下来,大水漫灌,美联储从银行手里买了大量的国债以及MBS,银行的准备金多得不得了,所以都不存在这个问题。

但是,2014年之后,美联储结束了QE,并且从2017年开始缩表,所以美联储持有的债券到期后就回收现金,并且不再投入市场,这就导致银行的超额准备金持续下降,从2.8万亿下降到了1.4万亿。

超额准备金下降,导致银行体系的短期融资能力大大下降了。然后,BUG是美国这些年发债的量级在持续上升。从下图可以看到,2014年美联储甩锅后(停止QE),银行持有的美债规模蹭蹭地上涨。

于是,像周一这要的技术因素导致的现金短缺就出现了,再回购利率飙升,美联储不得不出来提供短期资金。

那么,美联储可以回到2008年以前那种情况,通过逆回购来平息这种短期资金的冲击吗?

我的看法是不大可能。

来算笔账,美国的政府债务大概有21万美元,去年光利息支出就5300亿美元(看这笔账,你就知道为什么特朗普要狂怼美联储了)。美国的财政收入去年只有3.3万亿美元,同时财政赤字7800亿,今年据说还没过完,赤字就已经超过1万亿了。

21万美债中,其中一年到期约2.24万亿,2-4年到期约9.15万亿,这就是说,60%的债务是未来4年到期,这些债务明显美国政府是还不起的,需要债滚债,也就是要展期。

所以,即使美国政府未来收紧财政,这样的量级也决定了不是短期能完成的,展期势在必行。这些债务的锅如果美联储不来背,那就只能原地爆炸了。

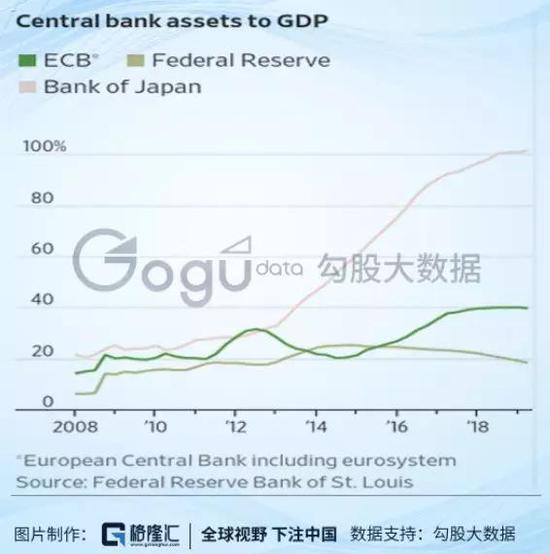

对比一下美联储、欧洲央行、日本央行资产负债表的规模,明显美联储也是有空间继续扩大的。美联储的资产负债表规模占GDP不到20%,欧洲央行大概是40%,中国按名义GDP算也是40%左右,日本就比较夸张了,已经到了100%。确实,日本政府债务的40%被日本央行买走了。

4

结语

如果美国重启QE(真正实施可能还是要到明年吧),涉及到投资上面,对我们最相关的就是两个,一个是美元,一个是股票市场。

第一直觉,如果美联储开动印钞机为美国政府融资,美元未来大概率贬值。现在美元在高位震荡,看上去似乎也是如此。不过有一点不要忘记了,美元贬值是相对其他货币的,就拿美元指数来说,里面第一权重货币是欧元。美国烂,但似乎还没烂过欧洲。在比烂的世界里,美元不一定贬值。

然后股票市场,当前看不到系统性金融危机发生的可能,经济放缓已经成了市场共识,比较难成为市场的制约点。重启QE,无疑对估值是利好。当然,估值涨过了头,市场就会重新思考经济放缓下的基本面能否支撑起这样的估值。

再说点其他的,最近与人讨论的一些思考。全球债务堆积如山,到底最终要怎么去呢?这些债务,尽管有许多是因为基于较低的利率环境,被经济的繁荣所诱惑,但更多的却是承平已久必然留下的,这就是老龄化。

尽管鲍威尔这次新闻发布会上信誓旦旦地说美国不会抵达负利率,但我们可以看到的是,美国的利率一峰更比一峰低了。当美国最终再也加不动息,趴在零上,甚至更低,这个世界会怎么样?

我朋友说,历史上去杠杆,除了经济增长这种温和方式外,还有暴力去杠杆,不是2008年那样暴力的破产勾销,这去不了承平已久必然留下的杠杆以及所带来的一系列矛盾,而是瘟疫与战争。

原创: Jessie宏观 格隆汇,作者 | Jessie宏观,数据支持 | 勾股大数据