教你炒期货:交易中经典的三段论

最近在听老师讲豆粕,她讲到资金博弈那里,突然让我想起了一个经典的外汇策略,有人把这种策略比作为当代的威科夫交易法。每当提到资金博弈,我就会感慨期货市场的残酷性,有人说本以为工作很难了,没想到做期货更难。诚然如此,工作顶多就是人斗人的地方,而期货市场是人吃人的地方。

我先简单地介绍一下老师所讲的资金博弈,然后再来介绍一下那个经典的外汇交易策略,再来看一下美豆与资金持仓之间存在什么关系,最后简单谈一下豆粕的交易策略。

01 人吃人的市场

很多时候,大资金比散户具有明显的优势,即使明明错了,也可以利用资金优势,慢慢展期调整,就是不认输,而大多数散户一旦错了,往往是割肉止损。

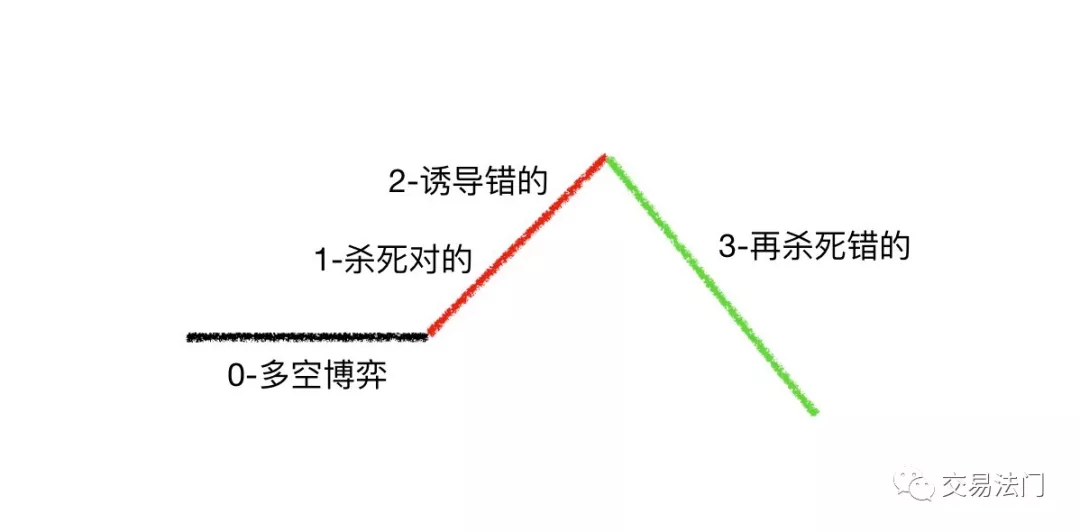

当我们对行情有了判断之后,多空双方难免存在分歧,这个时候各自按照自己的逻辑入场。大资金最喜欢震荡市,假设做空是对的,但是大资金利用资金优势就是向上拉涨突破,先杀死对的,那些做错了的人(做多的)一看价格起来了,投机热情又上来了,这是诱导错的,让犯错的人进一步犯错,最后一步是突然大幅杀跌,再杀死错的,价格又回到了原来价格水平附近。

所以,大资金最喜欢这种震荡市了,来回收割散户,散户来回止损,散户想要赚到大钱必须要依靠大的趋势。

即使你是对的,但是你的对手过于强大,你同样会被杀死,也就是上图中 1-杀死对的那个阶段,让你浮亏 200 个点,基本上很少有散户不止损的,所以对了也要暂时止损离场。这也是没办法的事情,因为对手盘的实力太强大。

这个时候,是不是可以反其道而行呢?在 2-诱导错的之后,我们识别大资金的真实意图,然后跟随大资金进行操作。你别说,还真有这样一个经典的交易策略。

02 经典的交易策略

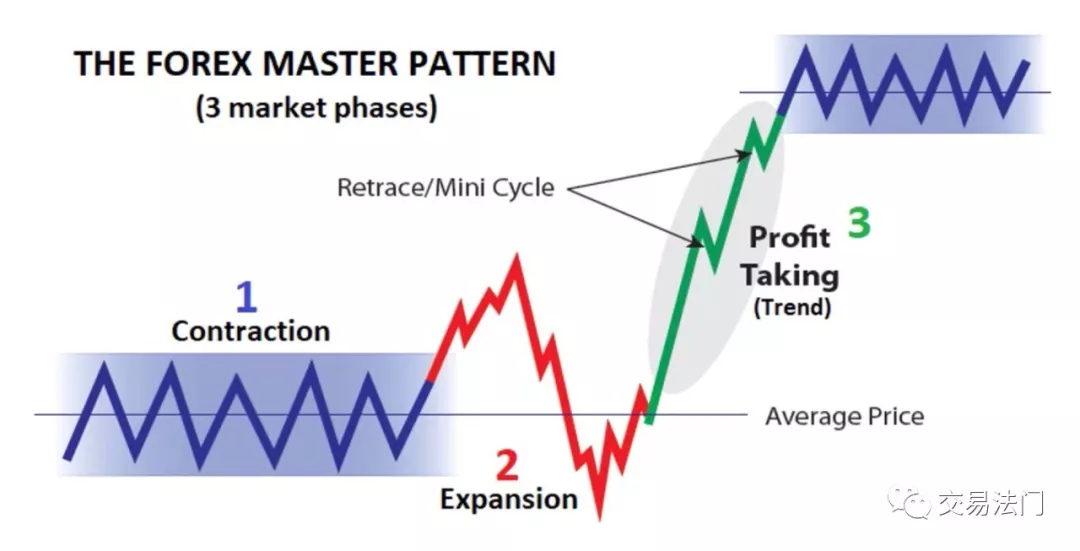

有一个经典的外汇交易策略叫做 3 market phases,这个策略把市场分为三个阶段:1-contraction 阶段,即收缩阶段,简单来说,市场在进行窄幅震荡;2-Expansion 阶段,即扩张阶段,简单来说,市场在收缩整理之后,开始扩张突破;3-Trend 阶段,也叫做 Profit Taking 阶段,即趋势阶段,这个阶段是我们获利的阶段。

那如何从价格行为的角度来理解市场的三个阶段呢?1-收缩阶段,就像是多空基于自己的逻辑入场开仓,这个时候没有大资金的关注,所以交易不活跃,持仓比较低,成交比较低,波动幅度比较窄。2-扩张阶段,就像是大资金慢慢入场,打破了这个平衡,大资金开始把震荡的波动幅度拉大,同时不断吸收筹码,降低持仓成本。3-趋势阶段,就像是大资金吃尽了足够多的筹码,开始逐步获利的阶段。

这是三阶段市场的主要思路,所以对于交易者来说,你只要能够从行情图中识别出市场处于哪个阶段,然后只参与第三阶段的行情就可以了。当然,这里面还涉及到具体的入场方式,这里简单介绍一下。

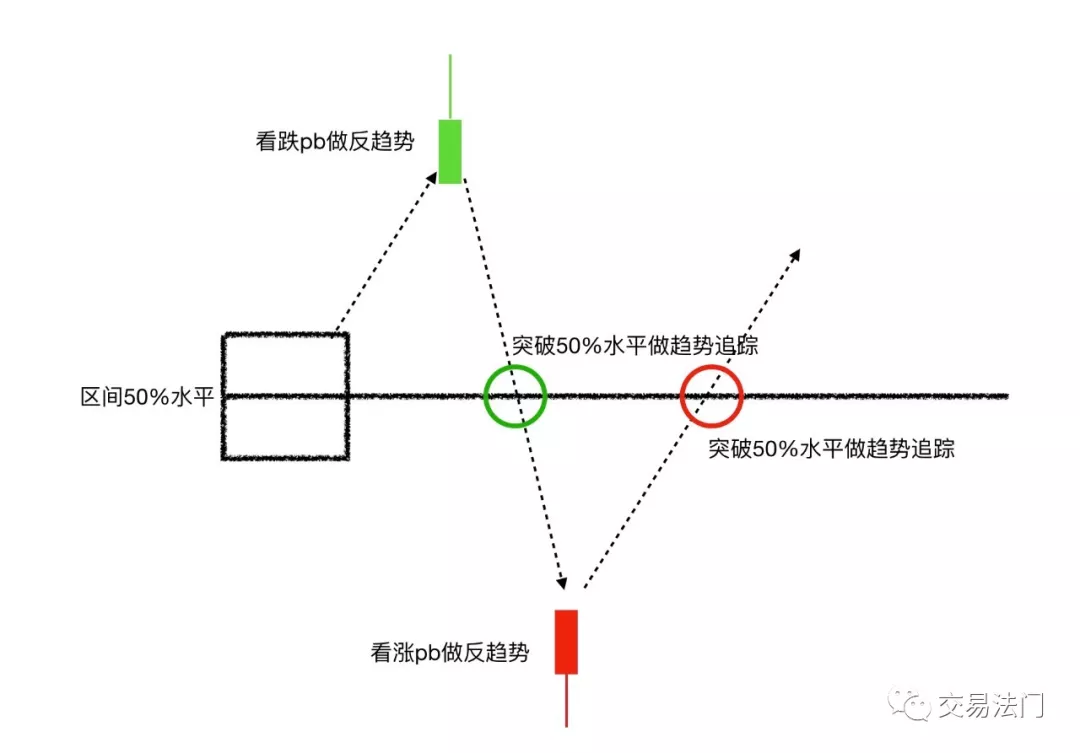

首先,我们需要根据 1-收缩阶段来确定一个窄幅波动的区间,然后画出区间的 50%水平作为一个参考线。然后进入第 2 阶段,行情开始扩张,假设向上扩张,这个时候散户一般习惯做突破,即以更高的价位买入,相反大资金却喜欢在这个时候卖出。

然后随着大资金的卖出,价格不断下跌,然后回到 1-收缩阶段的区间,甚至继续下跌,当价格低于收缩区间的时候,散户往往又选了以更低的价格卖出,而大资金却喜欢以更低的价格买入,价格又反弹回到了收缩区间。

这个交易的基本思路在于,行情的波动会回到最初的收缩区间,这个收缩区间也被称为信念区间,行情围绕着这个信念区间不断波动。其实说白了,这个所谓的信念区间跟缠论的中枢思想很类似,只不过判断方法比缠论的中枢简单多了。

需要注意的是,随着价格的波动,后面会不断产生新的 1-收缩阶段,即信念区间,需要不断地扭转思路,以最新的信念区间来识别三段市场。

当然,可能有些人认为这个 3 阶段市场,只能做反趋势交易策略,这是不对的。这取决于你自己的思路,当你理解了这个策略的基本理念之后,自己可以有多种入场方式,我简单介绍一下如何利用这个 3 阶段市场去做反趋势交易策略和趋势追踪交易策略。

所以,每当价格偏离信念区间时,一旦出现了反向的价格行为信号,就做反趋势交易策略,因为价格往往会回到信念区间。相反,每当价格从某一个方向向另一个方向突破信念区间 50%水平时,就做突破跟随。所以这个三阶段市场反趋势和趋势追踪策略都可以做的。

03 美豆与资金持仓的关系

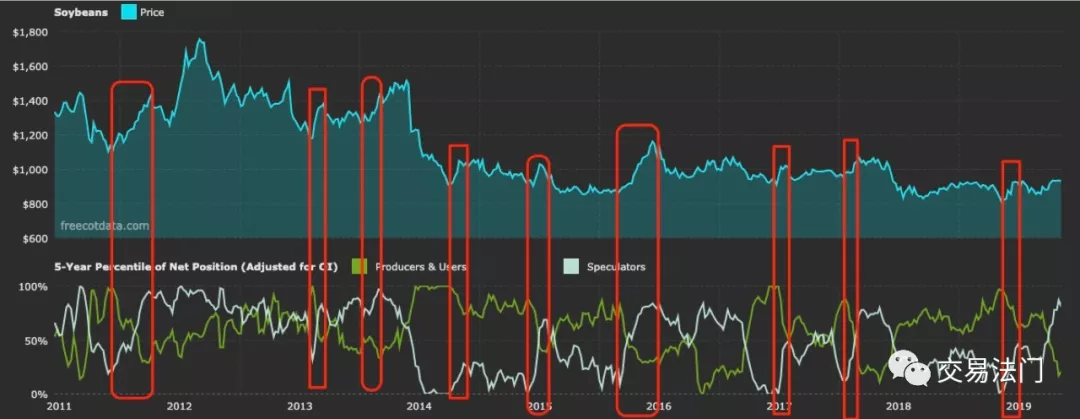

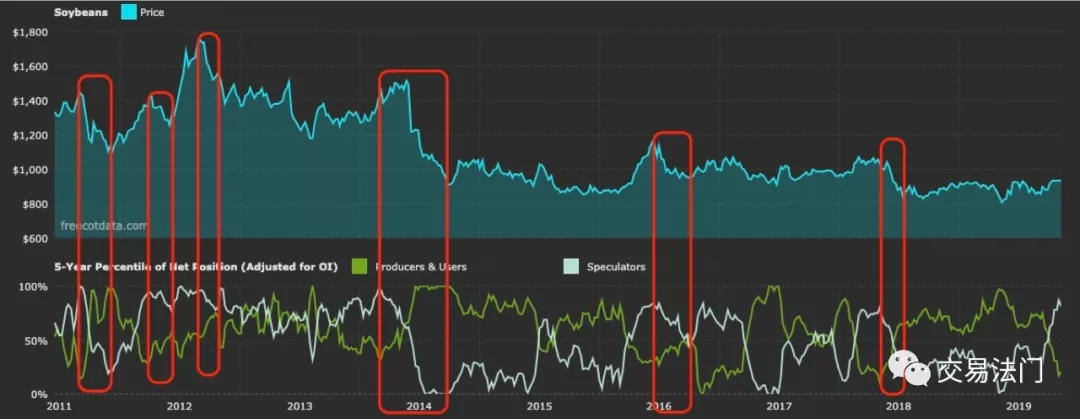

既然说到了资金与持仓,我们再来看一下 COT 持仓与价格关系。以美豆为例,其他品种基本上都是如此。下面时美豆价格与 COT 持仓的一个关系图,持仓分为商业持仓和投机持仓,商业持仓主要是生产者或者下游的产业用户,投机持仓主要是投资基金。

在上图中,我们可以发现一个很明显的规律,那就是每一波上的行情,往往伴随着投机持仓不断上升,而商业持仓不断下降,我在图中用红色矩形标注了出来,基本上都是这个特点,随着投机持仓比例上升,商业持仓比例下降,美豆价格不断上涨。

此外,我们还可以发现一个规律,那就是每当投机持仓占比处于低位时,往往预示着价格阶段性见底,然后投机资金持仓比例不断上升,商业持仓比例不断下降,美豆价格不断上涨。

相反,当商业持仓占比处于低位时,对应的投机资金持仓处于高位,价格也往往处于高位,这个时候往往预示着价格阶段性见顶了,然后商业持仓比例不断上升,投机资金持仓比例不断下降,美豆价格不断下跌。如下图所示。

从目前来看,投机资金持仓占比大方向是偏上涨的,而商业持仓比例大方向是向下的,不过投机资金占比不断上涨,如果高位无法维持,可能会导致持仓占比下滑,而商业持仓占比上升,美豆盘面回调。

04 关于豆粕的交易策略

现在市场上对于豆粕的分歧还是很大的,看多的强烈看多,看空的强烈看空。多空都有自己的逻辑,但我认为同样的消息在不同的时间,它的利多利空属性是可以发生相互转化的,而不是说这个消息永远都是利多或者永远都是利空的。

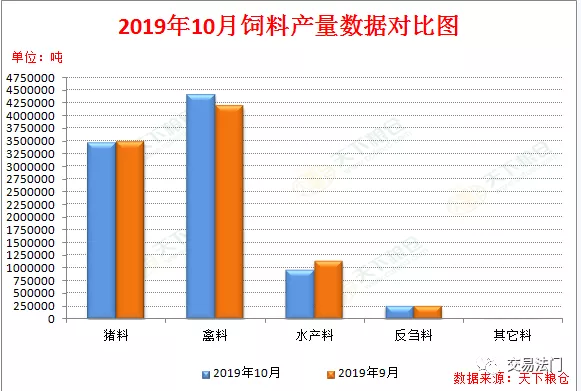

举个简单的例子,非洲猪瘟刚开始出现的时候,猪对豆粕的需求下降,这个是利空的,然而,随着生猪存栏的减少,猪肉价格上涨,带动禽类肉蛋价格上涨,从而引发了禽类的补栏,增加了对饲料的需求,这个时候非洲猪瘟反而有利于禽类补栏,增加禽类饲料的需求,那它反而不是利空,而是利多。

所以我想说的是,同一个消息不是非黑即白,永远是利空的或者永远是利多的,因时而异。不要以为鸡吃不过猪,一只鸡确实吃不过一头猪,但是无奈鸡的数量太多了,所以禽饲料一点也不少。

我个人认为,未来一段时间,最好的对冲策略就是逢低多豆粕,逢高空鸡蛋,这个对冲逻辑可能会长期存在,直到鸡蛋价格跌下来了,豆粕价格涨上去,大的方向和逻辑基本上保持不变,唯一变化的可能是中间的节奏把握问题。

现在很多人已经入场做多豆粕了,也有人在等待豆粕最后一跌,因为市场预期还有一波生猪或者禽类的出栏,需求下降,这是豆粕最后一跌的一个原因,跌出低价格了,然后入场做多。

对于已入场做多的多头来说,被套可能是一种煎熬,但我告诉你,场外等着做多的,煎熬一点不比你少,生怕价格不跌,错过上车的机会。所以场内和场外都一样的煎熬。

另外,对于已经入场做多的多头来说,如果你担心随着一波出栏,豆粕价格下跌,或者随着大豆到港,压榨增加,库存回升,豆粕下跌,你可以给自己规定一个限度。

例如现在 m2005 合约价格是 2768,恰好是你做多的价格,结果现在价格跌到了 2700,这个时候你不愿意承受价格再继续下跌的风险了,你可以买入 m2005-P-2700 的看跌期权作为保护,就算是跌到 2600 甚至 2500,你可以行权,以 2700 的价格卖出。

所以,对于有对应商品期权的品种,你可以利用期权来进行风控,而不要利用期权去赌博。很多人喜欢用期权去谋暴利,去赌博,我更建议利用期权去帮你做风控。

本文来自交易法门(ID:jerrynma ),作者: Jerry Ma