【复盘2019】最靠谱规律 | 黄金的这些规律都应验了

在市场中,交易员主要靠精准抓住交易品种的涨跌行情赚钱,而为了研究交易品种的涨跌,有人每天关注各种财经资讯、分析潜在影响;有人紧盯技术图表,试图抓住下一次行情启动的信号;但有人似乎找到了“捷径”——通过各种市场规律来判断行情走势。

几乎每种资产都能挖到不少走势规律:比如黄金市场的“3月跌、9月涨、国庆记得买黄金”,白银市场的“一季红”,美股的“5月、10月魔咒”、 “四巫日”以及各种节日行情,港股市场的“五穷六绝七翻身”……

如果真的有这么多百试百灵的规律,那交易员赚钱可就简单多了。

但问题在于,这些规律真的都灵验吗?它们是怎么来的,内在逻辑是什么,有没有足够的数据支撑,2019年又应验了多少个?今天,金十就分市场带大家一起来梳理一下,市场中的各种规律或者“魔咒”在2019年是应验了,还是被打脸了。

【2019年盘点】

黄金:“3月魔咒”和“国庆节找底”规律都应验了

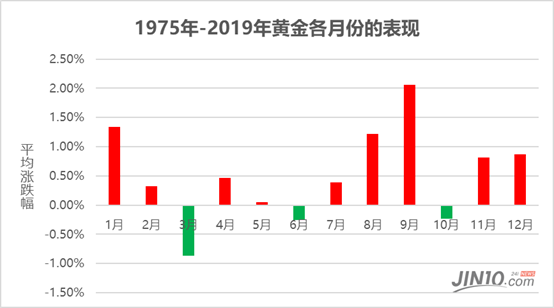

关于黄金,比较明显的季节性规律是“3月跌,9月涨”。过去44年黄金的月度表现显示,黄金在第一季度的表现呈先涨后跌的走势,刚踏入新的一年,黄金通常能够迎来开门红,但接下来的3月份却是黄金全年表现中最糟糕的月份,过去四十多年里在3月份的平均跌幅高达0.87%。9月则是黄金表现最佳的月份。

投资研究机构Casey Research还曾将过去几十年分成了牛市、熊市等不同的市场条件去看黄金的表现,最后发现,只有在三月份,无论市场条件如何,黄金都是下跌的。

而2019年,黄金确实在3月出现了下跌。在1月喜提“开门红”,大涨3.19%之后,黄金在接下来的三个月出现了下跌,其中3月跌幅最大,为1.35%。不过黄金2019年并没有在9月录得最佳月度表现,反倒是出现了下跌。

从5月开始,黄金出现四个月连涨行情,其中6月和8月涨幅都超7%,在4个月内从1300美元左右涨超250美元至1560美元水平。短时间内巨幅拉升之后,黄金在9月出现了回调,月跌幅达3.33%,本来应该是表现最佳的月份也因此成了最差的月份。

除了3月和9月比较明显的月份涨跌规律之外,黄金还有个别值得关注的节假日行情规律,其中最重要的当属国庆节。著名贵金属分析师Andy Hoffman发现,自2013年起,在国庆节假期前后,黄金总要面临一波明显的下行回调,有时在假期前,有时在假期中;但无一例外的是,在国庆假期结束后,黄金总能迎来一波凶猛的涨势。2014、2015和2018年,黄金都在国庆假期周内出现周内底部。

今年国庆假期间,黄金也在假期周内——10月1日出现了周内底部,触底之后大幅反弹,两日拉升近60美元。

除了上述两个基本应验了的黄金走势规律,还有分析师通过观察发现了2019较为独特的走势规律——黄金通常会在月初定下当月高点或低点。

根据黄金分析师AG Thorson的观察统计,黄金2019年分别在5月2日、7月1日、8月1日、10月1日录得当月的低点,在9月4日录得当月的高点。而之后的走势也证实,黄金再次于11月1日录得11月的高点,而12月2日录得的低位也很可能成为黄金12月的低点。

白银:“一季红”神奇定律失效

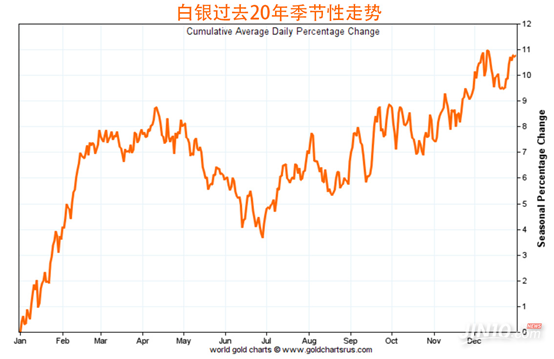

白银的季节性规律主要有两个,从全年来看,有分析师总结了白银过去20年的走势后发现,银价有两波上涨过程,第一波上涨直接从1月开始,延续上一年的趋势上涨,之后在6月前后出现4~5个月的向下或横向的调整过程,然后在8~10月,就会启动第二轮上涨主波段,一直持续到年末。

此外,在季度方面,白银走势还有一个神奇的定律,被称为“一季红”。自2003年以来,白银仅在2013年和2018年的第一季度走低。在过去的15年里,白银一季度的平均涨幅高达11.22%,甚至在2004年和2006年飙涨超过30%。

不过2019年“一季红”定律却没应验。白银在1月录得可观涨势后在2-4月接连下跌,不仅早就把1月录得涨幅回吐,还一路下破16、15美元关口,跌势惨烈。

但之后白银的第二波涨势却非常惹人瞩目。在金价爆发后不久,白银6月也跟上了,银价一路从14.27美元水平飙涨至19.75美元/盎司,涨幅最高达38%,可以说白银虽然涨得比黄金晚,但涨势一点都不输黄金,爆发力十足。9月之后,白银第二波涨势暂歇,银价主要在17美元上下波动盘整了。

总的来看,虽说白银“一季红”的规律没能在2019年得到印证,但其全年有两波上涨过程的说法在2019年还是说得通的,虽然是第一波涨势持续时间太短,不过第二波涨势颇为可观。

原油:供应失衡下季节性规律基本没用

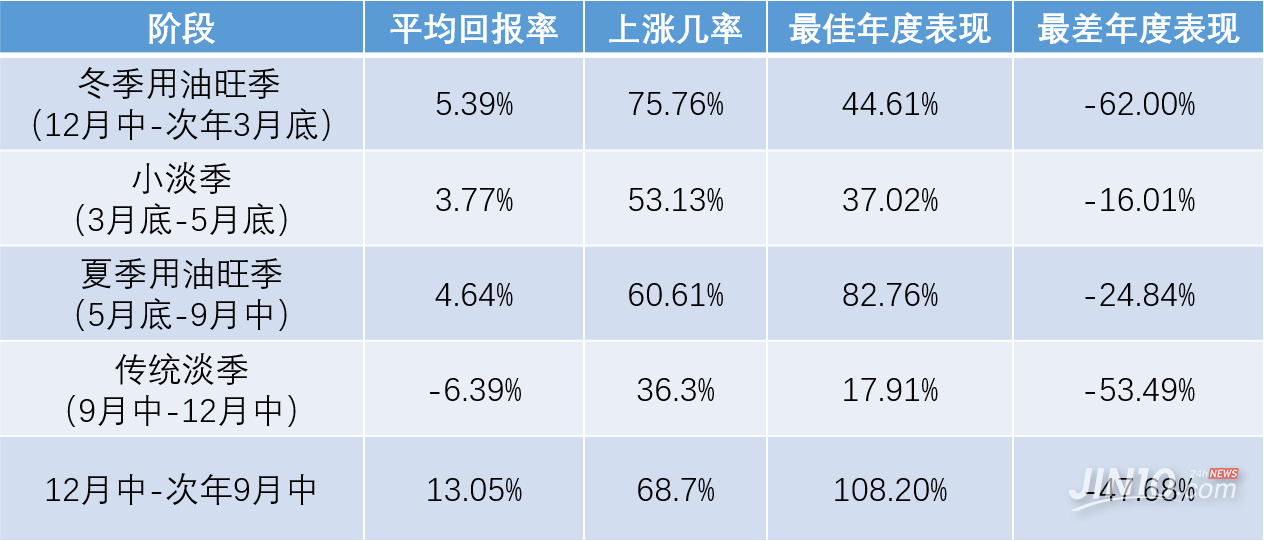

今年油市的走势整体上看起来与其传统的季节性走势并不相符,主要是因为油市出现供需失衡问题。

金十此前就有报道指出,统计发现,2012年和2013年全球原油市场相对平衡,而这两年的油价季节性波动特征也最明显。这也意味着,原油价格季节性波动有赖于供需平衡大前提,一旦供需失衡被打破,油价的季节性规律表现或会弱化,或被掩盖。

2019年恰恰是欧佩克使尽浑身解数维持油市供需平衡的一年。因为担心供应过剩,欧佩克+达成协议,自2019年1月起联合减产120万桶/日,这收到了较好的成效,油价在1-4月持续上涨,WTI原油自46美元水平最高涨至66.60美元/桶,涨幅接近45%。

但5月之后全球贸易局势的不确定性以及经济衰退的担忧施压原油需求,油价不顾欧佩克减产努力持续下跌,一直到年末,贸易局势取得乐观进展,全球央行的降息刺激令经济增长出现复苏迹象,油价才再度上涨。

当然,这并不能说明油价就没有季节性规律了,30年来WTI原油价格的走势统计显示,原油的季节性效应十分明显,原油一年中有两个旺季,冬季用油旺季期间上涨的几率高达75.76%,平均上涨幅度可达5.39%。

股市:只有一个唱空“魔咒”最坚强

2019年,在一片预警和担忧声中,美股硬是不断刷新前高。在这个过程中,也只有少数几个魔咒能够坚持下来了,其中最坚强的是“5月离场魔咒”。

《股票交易员年鉴(Stock Trader‘s Almanac)》作者Jeffrey Hirsch统计指出,自从2010年5月6日美股“闪崩”后,5月就“名声在外”,而美国大选前一年的5月普遍表现尤其差。1950年以来的数据显示,道琼斯指数的5月表现在12个月份中排第十,纳斯达克排第七,罗素100指数排第六,罗素2000指数排第五。

2019年,标普500指数确实在5月录得了6.58%的跌幅,印证了美股5月表现不佳的规律。

不过其他9月、10月魔咒就被打脸了。之前统计指出,在过去50年里,道指在9月份只有36%的时间是上涨的,9月份的平均跌幅为0.92%。而2019年道指还是在9月收涨了。

除了上述月份规律,美股还有两个值得注意的特殊时段规律。

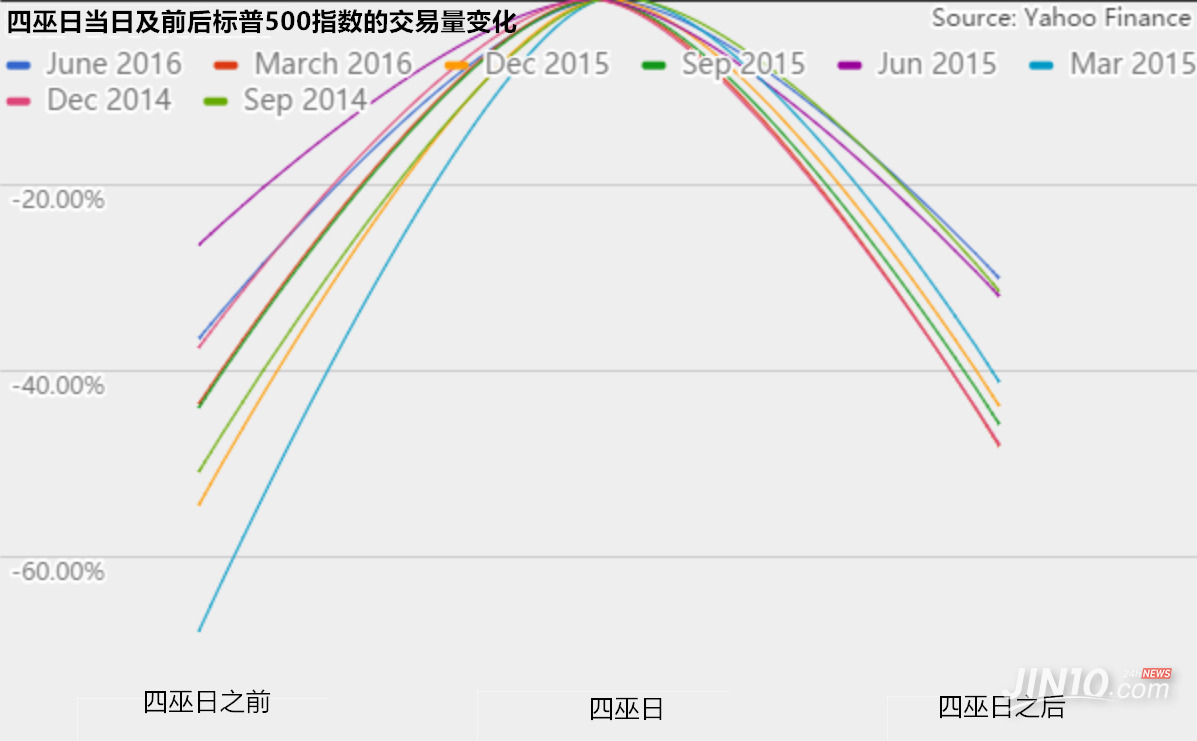

一个是四巫日行情。四巫日指美股市场每季度的衍生品到期结算日,分别为三月、六月、九月和十二月的第三个星期五,对应到2019年就是3月15日、6月21日,9月20日和12月20日。

虽然无法确定四巫日会导致美股跌或者涨,但有一个比较确定的变化就是市场难以平静。在3月15日一天时间内,接近110亿股的筹码换手,比三个月平均水平高出39%。12月的四巫日一般来说是最看涨的,而今年12月20日美股确实收涨0.49%。

还有一个就是年尾效应。统计显示,从感恩节到元旦大约一个月时间,股市平均涨幅为3.4%,相当于股市长期上涨速度的三倍左右,且这一趋势在大选年前更为明显。此外,若股市在10月底上涨超过20%,它在11月和12月极大几率会实现正增长(14次中有13次)。

这其中的内在逻辑如下:

这段时期为美国传统的投资和消费旺季。旺盛的消费往往冲高零售业公司业绩,拉高股价。

股票市场在感恩节和圣诞节当天会休市,这些额外休息将会对市场造成短期的波动。

年底也是股票经纪人冲业绩的时机。基金经理往往会争相拉业绩,以图过个“大肥年”。

2019年年末这段时间,标普500指数整体趋势确实是在上涨,今年迄今累涨28.58%。

除了美股,港股2019年也印证了“五穷六绝七翻身”中的“五穷”,恒生指数5月累跌9.42%。这其中的逻辑主要是,香港大多数公司在3月公布年度业绩,之后派息除权。所以到了5月,由于大多数公司都已经派息除权,股价自然会下跌,跌势直到暑假后中期业绩公布才会有所缓解。

相较之下,A股的不少规律就显得过于随便,比如419魔咒,即4月19日这一天或者前后的一天,都会下跌,就连2015年也不例外。事实是2019年4月19日沪指录得上涨,虽然其前后一天都在下跌,但其内在解释逻辑稍显牵强,故而参考价值可能不是很大,此外还有招商策略魔咒、基金88魔咒等。

【总结】

总体来看,显然并不是所有的规律魔咒都能应验,但也不是所有的规律魔咒都是唬人的,有一些经过长达20、30、50甚至100年的数据统计规律得出的共性经验确实可以作为投资分析时的参考,比如黄金的3月魔咒,美股的5月离场魔咒等;而有些则因为其内在逻辑自洽而本身带有较强的可信度,比如美股的年尾效应以及“四巫日”行情。

掌握这些相对固定的规律最大的意义在于,交易员可以在一定程度上节省一些时间并提前预知前方可能的风险点,有机会提前做好布局。但是,在具体使用这些规律的时候,交易员当然还需要结合实际情况具体分析,就像油市2019年的供应失衡状态会减弱其季节性规律一样,一种资产的多个影响因素的重要程度也是有优先级的。

声明:本文版权归金十数据所有