【复盘2019】最准预言家 | 那些年,我们追过的大佬

Hello,各位交易员,这是我们年终复盘的第七篇。在已经过去的359天里,大家辛辛劳劳,却或盈或亏。其中决定成败的除了自己的硬实力,还有就是你选择听信的那些资讯和策略是否准确。

因此,在回溯2019年的各种基本面后,今天金十将带你们一起看看今年哪家投行做出了2019年度的“最神准预测”?其中又是否有你的交易名师呢?

01交易圈的亘古难题:投行的预测准确吗?

每年到了年末,在各大投行做出年终总结之前,总有一群分析师或交易员以“打脸”二字总结各大投行今年以来的预测,其中难免有哗众取宠之嫌。今天金十就公正地带大家一起探索这个流传在坊间的亘古难题:精英汇聚的投行做出的那些“神预测”真的靠谱吗?

简而言之,如果用3个短语,15个字来形容这些投资风向标们过去一年的预测,那就是——基本算靠谱,细节总踩雷,经常马后炮。

基本算靠谱:分析宏观经济还算靠谱,但这一致命误判让人失望。

在去年的几乎同一时间段,部分投行也曾胸有成竹地公布2019年展望报告,其中最引人注目的就是投行对2019年宏观经济面的分析,以及给出的推荐交易策略。我们先来看看第一点,这也是各大投行的看家本事。

虽然今年以来,市场上各种衰退论不绝于耳,但从今年年初的展望报告上看,各大投行还算乐观。

投行们在报告中表示,2019年全球经济不会陷入衰退,但是将进一步放缓。

美国经济将继续放缓,但不会有衰退风险。通胀问题将成为最让人头疼的顽疾。

随着发达市场经济增速放慢,新兴市场将恢复其作为世界经济增长引擎的作用。

巴西经济发展迎来新契机。中国经济增速保持稳健,不太可能出现经济硬着陆。

即使对经济总体形势的预判还算是基本准确的,但是各大投行们却集体做出了一个致命的误判,即几乎没有投行预测到宽松周期的到来。

“在2018年底,几乎整个市场都坚信加息周期将继续,不少投行还在竞相预期2019年各大央行的加息次数。”

当整个市场都被一个错误的预期懵在鼓里的时候,或许投行们的误判还能被原谅。但可笑的是,投行们明明早已预测到一个极可能触发降息的迹象。

在今年年初,在投行集体押注降息之时,已有相当一部分投行预测到了收益率曲线将在今年再度反转。而这一个现象也被后来的市场当作是“压垮鹰派美联储的最后一根稻草”,直接推动了美联储的降息决定。

也就是说,投行拥有着最丰富的信息,汇聚了交易圈的最强大脑,在紧急关头却随波逐流地做出一个最致命的误判。这不可不谓让人失望。

细节总踩雷:被细节疯狂打脸的年度展望报告。

然后我们再来看看最为媒体诟病,却最为交易者在乎的一点——对各大资产走势的预估。

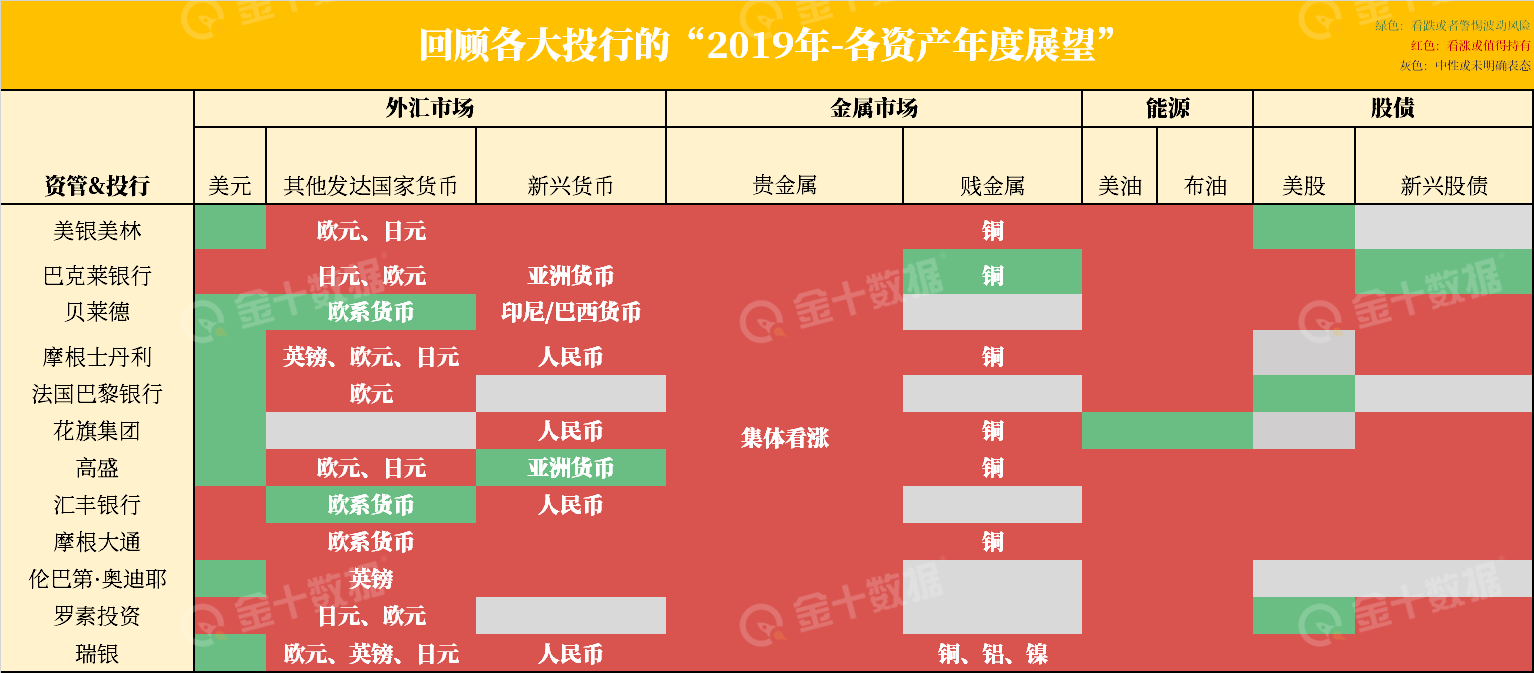

首先,需要声明的一点是,除了误判了美元的走势,各大投行对2019年各类资产的大体走向判断还是正确的。例如,如下图所示,在2018年末-2019年初,大部分投行都看涨贵金属、原油、美股。而截止至目前,这三个市场的价格水平都较年初出现了上涨。

那么,为什么投行的预测报告会被形容为疯狂打脸呢?其原因有三:

一是今年年初投行完全没有预测到宽松周期的到来。

二是绝大多数投行都在汇市的走势预测上栽了跟头。

三是几乎所有投行在具体的预测数值上都偏差严重。

首先,我们先来看看金属市场。

没人看到1500美元的黄金:虽然几乎所有投行都看涨黄金,但是大部分投行的预期价位基本在1300-1400美元/盎司,只有少数投行看到了1400美元/盎司以上的金价。直到6月,金价出现明显上涨迹象后,大部分投行才后知后觉地把金价预期上调至1500美元/盎司。

贵金属市场最大的黑马钯金被忽视,贱金属铜却被“视若珍宝”?今年以来,工业金属中表现最佳的钯金迄今已累涨62%。但是在今年年初,只有寥寥几家投行明确表示看涨钯金。相反地,被多家投行看好的铜却直到年末才有了一点起色。

其次,投行对汇市的预估可谓是一塌糊涂。被集体看跌的美元今年依旧强劲,被看好的欧元今年一路下挫,英镑直到8月才有所起色。

经常马后炮:识时务者为俊杰,这群投行翻脸比翻书还快。

值得注意的是,各大投行的投资策略是随着时间的推移,基本面的变化而不断调整的。投行们在2019年初做出的2019年年度展望,也仅能代表该行基于当时的基本面对未来一年经济状况的展望。这一种做法也是投行分析师们常被交易者调侃为“马后炮”的原因之一。

下面我们简单地来看看,投行们后续做出的一些调整,一些坚持。

忽略错漏多多的年初展望报告,各大投行后续做出的不少调整也是比较正确的。例如,投行们对央行政策的预期越来越宽松,几乎准确预测了每一场降息;它们对黄金的看涨押注越来越坚决,成功加入这场热热闹闹的牛市等。

坚持看跌美元,看涨铜,2020年投行们的这些坚持会应验吗?如今差不多又快到了出新一年展望之时,除了部分调整,投行们也坚守着“哪里跌倒就在哪里爬起来的道理,对于一些特定的品种依旧坚持年初的判断。

02大佬也疯狂:语不惊人死不休的这些大佬们

回顾完了投行的预测,接下来我们一起看看那些发生在顶级交易圈里的故事,一起看看那些“语不惊人死不休”的投资大佬们放出的那些“狂言”被验证了几个?

最佳黄金操盘手——大宗商品之王加特曼:今年以来,看涨黄金的大佬在华尔街一抓一大把,但是进场最及时,离场最准确的大佬却是华尔街著名反指加特曼。

在今年3月底,金牛狂奔前夕,加特曼就表示,持有以欧元计价的黄金是“今年的年度交易方式”。 随后在9月17日,也就是金价刚创下1556.88美元的高位不久,加特曼已经卖出了一半的黄金头寸。

让人唏嘘的是,在加特曼离场后,一大堆交易员还在底下评论:“反指现身,买黄金的时机到了”。从目前的价格看,当时跟风而入的多单只怕现在还套着呢。

最警觉的危机报警员——新债王冈拉克:今年以来,冈拉克可发表过不少“骇人听闻”的预言,是名副其实的“末日论”发言人。

我们一起来看看今年最著名的几个“冈拉克警示”。从今年初始,冈拉克就多次警示市场:美债的疯狂已经到达了高潮。随后在美联储首降后的9月,冈拉克更是直言2020年前美国经济衰退概率高达75%,降息也阻止不了美国陷入经济衰退;直到最近,全球经济衰退危机似乎暂缓,冈拉克还“孜孜不倦地”的表示,美国GDP增长全靠举债,金融市场需警惕美股的重大回调风险。

冈拉克的这些“末日言论”招致了不少批评,小摩更是直接指名批评其用“末日论”迷惑市场。感兴趣的投资者不妨点击下方链接(或文中蓝色字)进行查看。

去年赚得最多的大佬,今年可能巨亏?——桥水基金达里奥:今年年初的数据显示,桥水联合创始人达里奥以20亿美元的收入在Institutional Investor 2018年对冲基金经理薪酬排行榜登顶。但是今年桥水基金却经历了29年来最艰难的时刻。

分析表示,达里奥的自有资本收益为他们2018年入围榜单立下了汗马功劳,但是今年恐怕没那么好赚了。数据显示,作为全球头号对冲基金,桥水基金正在经历29年来最艰难的时刻——2019年前8个月时间里,该基金的“旗舰产品”纯阿尔法基金(波动率12%)亏损了5.88%;纯阿尔法基金(波动率18%)同期亏损更是高达9.40%。

资深美联储评论员,最“反宽松”的大佬——华尔街预言家彼得·希夫:今年以来,市场可谓是步步紧逼着美联储宽松。但是希夫却逆其道而行,多次公开批评美联储就是个大骗子,无节制的宽松政策将把整个市场都拉下水,并导致美元体制的崩溃。

据希夫所言,自从上世纪30年代以来,所有的宽松型货币政策和债务危机都带来了一个严重的负面影响,一场大通胀危机已经在爆发边缘。届时强势美元将落幕,美元体系最终可能崩溃,黄金将再次成为货币。

最保守投资的大佬——股神巴菲特:相信你也听过这个调侃“股神不再神”,今年以来,美股屡创新高,巴菲特却选在此时保守投资,持有巨额现金储备。巴菲特究竟在顾忌什么?感兴趣的投资者不妨点击下方链接进行查看。

最“热爱”逆势交易的大佬——“新兴市场教父”麦朴思:“新兴市场教父”麦朴思今年曾“底气十足”地逆势看涨黄金和美股。

在今年8月底,金价从历史高位掉落开始下挫之时,麦朴思表示,任何价位都可以买进黄金;在市场集体担忧美股回调风险的最近,麦朴思却称,2.8万点对于道指而言只是一个暂时的歇脚点,这一美国蓝筹股指标很快就会再度掀起一波攻势,冲上3万点。

03总结:观往知来最难求

看完这篇文章,你是否也觉得投行的预测虽然没有十分准确,但也并没有想象中的那么糟糕?

简而言之,投行对基本经济面状况把握得较为准确,在形势微变之际,投行们往往是第一个调转航向,调整投资策略的人。因此,从这个角度来看,投行们的分析和策略推荐确有参考意义。

但是,能影响未来的经济面因素何止万千?对于未定之天,“见出以知入,观往以知来”自是交易追求的最高境界,却难以强求。所谓的“投资风向标”、“著名反指” 、“交易大佬”更像是电影《那些年》里的初恋女孩一样,还是留在想象中最美好。

因此,当投行公布其对2020的展望报告时,各位交易者还得打醒十二分精神,仔细斟酌考虑。

声明:本文版权归金十数据所有