欧债涨疯了,发生了啥?欧洲央行火上浇油,加大马力买债!美国押注32万亿,拜登还要加码,不怕通胀了?

市场对于通胀是慌得一匹,全球的央妈们似乎无动于衷!

刚刚,欧洲国债涨疯了,国债收益率全线暴跌。法国10年期国债收益率狂跌超80%,西班牙大跌近20%,德国、意大利亦大跌。那么,究竟发生了啥?

就在异动发生之前,欧洲央行在一份声明中说:“基于对融资条件和通货膨胀前景的联合评估,理事会预计下一季度在维持紧急抗疫购债计划(PEPP)下的采购,将以比今年前几个月明显更快的速度进行。”这意味着,欧洲央行并不害怕通胀,反而为了应对不断上涨的国债收益率而迅速出手。

其实,美联储和美国政府对于通胀也持开放态度。加上拜登的1.9万亿刺激计划,华盛顿将在不到一年的时间里花费超过5万亿美元(约人民币32万亿元),这远远超过过去危机中的花费。除此之外,据悉,拜登还将于五月份之前向国会提交一份2万亿美元的基建计划。

这样下去,全球通胀会到达一个什么样的水准?目前无人能知。最新的消息是,白宫国家经济委员会主任布赖恩·迪斯表示,将不断监测通胀风险。

欧洲央行火上浇油

北京时间3月11日晚,欧洲央行表示,管委会预计欧洲央行主要利率将继续维持在当前或更低水平,直至通胀前景稳固地转向充分接近但低于2%的水平。

将继续准备好酌情调整所有工具,以确保通胀以一种持续的的方式向目标靠拢,符合管委会对对称性的承诺。第三轮定向长期再融资操作仍然是银行有吸引力的资金来源,帮助银行向企业和家庭贷款。

不必完全使用紧急抗疫购债计划(PEPP),也可以增加购债规模。在有利条件下,紧急抗疫购债计划(PEPP)可能不会充分使用。紧急抗疫购债计划(PEPP)将至少持续至2022年3月底。(与此前一致)

将继续通过再融资操作提供充足的流动性。资产购买计划下的月度资产净购买将持续到必须要的时间,并在开始加息前不久结束。

欧洲央行维持三大关键利率不变,符合市场预期。资产购买计划下的净购买将继续以200亿欧元/月的速度进行。维持紧急抗疫购债计划(PEPP)规模保持在1.85万亿欧元。下个季度购买紧急抗疫购债计划(PEPP)的速度将显著加快。

分析人士认为,欧洲央行一如市场预计那样维持利率不变,最大的新消息是下季度紧急抗疫购债计划(PEPP)的购债速度将显著加快。此外,欧洲央行再次重申如果资产购买能够维持有利的融资条件,PEPP可能不会被充分使用。

欧洲央行成员詹斯·魏德曼(Jens Weidmann)曾表示,可以实施这项政府债券购买计划的变更,以平息债券市场。自从二月份以来,欧元区的债券收益率一直在上升,此前美国总统乔拜登宣布了大规模的财政刺激计划之后,美国的债券收益率也有所上升。

在欧洲央行的声明发出之后,欧盟主要国家的10年期国债收益率疯狂杀跌,这也意味着这些国债已经涨疯了。与此同时,美元指数也一度小幅跳水。

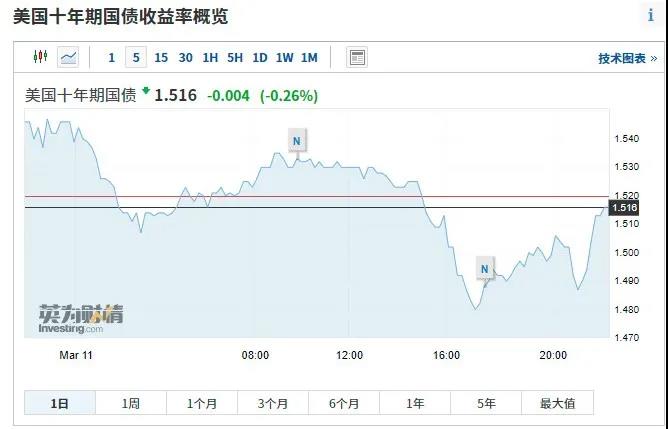

相比较而言,美债比较淡定。美国10年期国债收益率小幅跳水之后,有所反弹。现收在1.5上方。

美国押注5万亿,拜登还有大计划

北京时间3月11日凌晨,拜登的1.9万亿美元刺激计划正式通过。这样一来,华盛顿将在不到一年的时间里花费超过5万亿美元,远远超过过去危机中的花费。

参议院多数党领袖舒默在本周二晚给同事的一封信中写道,据税收政策中心的分析,估计最贫穷的20%美国人的拜登账单收入将增加约20%。85%的家庭将获得1400美元的激励支票;在秋天之前,失业者将每周获得300美元的额外补贴;育有17岁以下儿童的家庭将获得每个孩子3,000美元的奖励。

除此之外,还增加了租金援助,食品援助和健康保险补贴。《华盛顿邮报》最近的一项分析发现,拜登一揽子计划中有54%为个人提供直接援助,而以前的计划中只有40%或更少。

美国人似乎不在乎支出,而民主党人则押注这项立法的普及,能帮助他们渡过中期选举。过去一年的舆论表明,在危机期间,双方的美国人都支持政府的大量援助。昆尼皮亚克上个月进行的一项调查显示,该国超过三分之二的人支持拜登的救援方案。

经济学家预测美国经济将在超过6%,在2021年第二和第三季度都在拜登的刺激计划中高速增长。当然,该计划的规模如此之大,以至于一些专家担心经济增长可能太快,从而导致通货膨胀。

问题是,这个还不是终点。在竞选期间,拜登曾承诺在基础设施和清洁能源上花费2万亿美元,但白宫并未排除更高价格的可能性。据英国《金融时报》消息,美国政府及其民主党盟友正为下一个重大立法重点做准备:数万亿美元的基础设施配套。

一些民主党人希望,全面的基础设施法案将获得两党支持,这与刺激计划不同,后者可能无需国会共和党投票就可以通过。最近几天,拜登与双方的立法者以及工会领袖和政府官员进行了会晤,讨论了该方案的内容。国会民主党人表示,他们希望他在刺激方案签署后尽快推进这一方案。

庞大的基础设施法案将适用于更新高速公路,桥梁以及自来水和污水管道,同时还将宽带网络扩展到农村地区。上周,美国民间工程师协会对美国基础设施给予了“ C减”评级,并表示该国在未来十年内需要花费2.8万亿美元来更新其道路和铁路线。虽然有些项目可能会获得共和党的支持,但拜登希望也能利用该法案帮助实现2035年消除电力部门碳排放的目标。

拜登曾表示担心在基础设施和交通运输方面落后于其他国家,尤其是中国。拜登在上个月谈到中国时说:“如果我们不动,他们将吃午餐。” “他们在铁路方面有重大的重大新举措。他们已经具备了轻松达到225 mph的时速。”

同时,最近得克萨斯州发生的广泛停电事件增强了拜登政府的论点,即必须升级基础设施以应对气候变化。

不怕通胀了?

这么多钱砸向市场,难道通胀不值得担心?

嘉盛集团资深分析师JOE PERRY向券商中国记者表示,近期,中美的实际通胀数据都有所提升。机构也普遍提升了年度通胀数据。

美国方面,摩根士丹利最新预测,美国核心PCE在5月达到2.6%的近期峰值,之后回落至2.3%。渣打预计核心PCE在第二季度达到2.5%的峰值,但从二季度逐渐减少,并稳定在2%以上;中国方面,2月中国CPI和PPI同比涨幅分别从1月的-0.3%和0.3%上升至-0.2%和1.7%,高于市场预期(-0.3%和1.5%)。野村预计3月CPI和PPI同比增速将进一步上升至0.9%和3%。近期,高盛进一步调升油价、铜价等大宗商品预测,将二、三季度WTI油价调升至72美元/桶和75美元/桶(此前为65美元/桶),将铜价的12个月目标价从1万美元/吨上调至10500美元/吨。大宗商品涨价也推动CPI攀升。

不过,通胀是今年下半年全球经济面临的最大风险,因为欧美经济还有很多行业没有重启,尤其是服务业。制造业影响的是PPI,但服务业主要影响CPI,所以等到下半年欧美服务业都重启了,通胀压力就会逐渐起来,但下半年会不会持续向上突破,还有很大的不确定性。

嘉盛集团认为,长期风险是通缩而不是通胀。从中长期来看,观察过去25年左右的美国通胀数据可知,美国通胀一直处于较低水平。这背后,有着深层次的结构性原因,目前也是如此。

海通国际首席经济学家孙明春表示,其中有两个重要的因素:

第一,全球化背景下的美国产业外移,使得许多美国工人,或者说相对低层次的劳动力,失去了就业机会;

第二,科学技术的进步、人工智能的发展,不仅在制造业,甚至在服务业,也替代了很多的劳动力需求。美国大量中低端的劳动力很难找到工作,只能在服务业寻找就业机会,但实际上美国服务业提供不了这么多的岗位和机会。最终的结果是什么?其实就是美国劳动力的工资上涨比较乏力。