美国挥霍无度,全球投资者为何不敢对美债说“不”?

过去的十年可谓是美国联邦债务爆炸性增长的十年。从大衰退期间的预算赤字到特朗普的减税,再到去年和今年大规模的纾困法案,联邦债务一路从5万亿美元膨胀到了21万亿。这个数字已经与美国经济的总体量大体相当,而且预计到2050年,债务还将相当于经济产出的两倍。

然而,令人称奇的是,债务猛增并没有导致通货膨胀面的巨变,当前的和预期中的通胀率依然都在2%左右。

这让许多观察家都感到不解,这些人在过去十年中也曾经多次警告过通货膨胀即将来袭,但是却一次又一次被证明是错误的。不过至少,他们的提醒当中也有不少值得考虑的问题,比如,在美国放量发债的情况下,为何全球投资者还依然愿意保持与美国国债之间的关系,而没有选择彻底放弃美国国债和美元?难道他们就不担心美国政府搞债务货币化操作吗?

这就需要了解投资者与美国国债之间的关系到底有多牢固和稳定了。其实,不妨将这关系视作一段长期的爱情,从三个角度来理解:分手需要时间;此人不可取代;永恒不熄的热情。

分手需要时间

第一个要点就在于,想要结束一段长期的感情,需要的时间也不会短,往往都要经历一个漫长的过程,热情逐渐降温,彼此不再忠诚。原本的关系越是牢固,分手需要的时间越长。

在投资者与美国国债的关系上,这一点同样适用。所谓分手,实质上就是投资者预计到美国将进行债务货币化,于是卖掉自己持有的美国国债,这个过程是需要时间的。

历史上最接近分手的一幕,发生在20世纪60年代中期到80年代早期的所谓“大通胀”时期。越南战争,布雷顿森林体系瓦解,70年代石油危机,美联储紧缩放松交替的政策……可谓是一段充满故事的时代。总而言之,这各种变化之下,美国的公共财政状况在十六年时间里每况愈下。

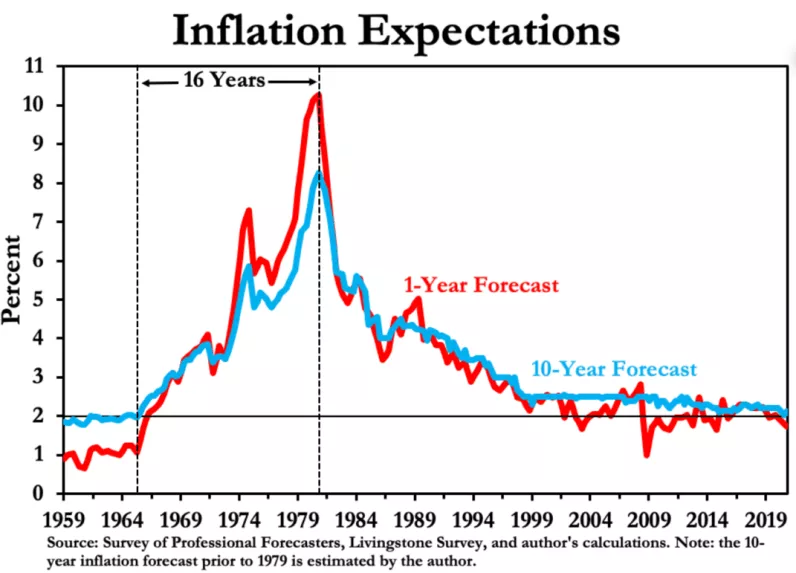

这种局面的恶化从下面的通货膨胀预期历史图表当中可以清楚地看到。从1965年到1981年,通胀预期一路走高,但是即便如此,投资者也没有因此而和美国国债分手,但是两者的关系确实受到了一次严酷考验。这正说明,分手是需要很长时间的,同时也说明,分手周期的第一步,往往是通货膨胀预期的持续高企。当然,分手最终并没有发生,投资者依然对这种关系保持了忠诚。

过去十年时间中,那些警告者们之所以一再落空,这正是关键原因之一。只是,原因还不止于此,过去的“大通胀”都未能结束这段关系,正说明关系当中还有一些其他特殊之处。

此人不可取代

第二个要点是,爱情关系要长期维系,重要前提就在于,对方是不可替代的。这一点依然可以从投资者与美国国债之间的关系当中看到——事实就是,全球美元系统是一个极为特殊的存在,仅此一家。

想要知道为什么,首先要知道美国在全球金融系统当中扮演了极为重要的角色。

以量级论,美国是世界上最大的安全与流动性资产提供者。本质上说,外国人是将美国金融系统当作一家银行在使用——他们将自己的资金存在美国,变换成现金或者准现金资产。在这些资产当中,最受青睐的,就是那些拥有政府保障的品类,如美元、银行存款、国债等。

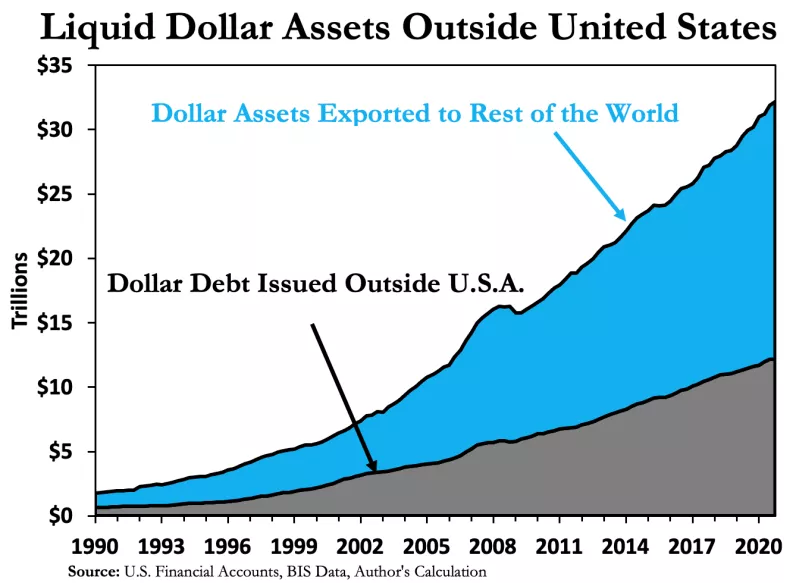

与此同时,外国人也会在一定程度上涉足其他的流动性相对较好的资产,比如再回购合约、商业票据、货币市场基金等。截至2020年底,面向海外发售的这些安全与流动性资产的总规模已经达到了大约20万亿美元。

其次,根据国际清算银行的数据,外国实体还发行了大约12万亿美元的美元计价资产。再加上前面提到的由美国出口的美元资产,美国之外,这种相对拥有安全和流动性的美元资产总盘子,已经达到了大约32万亿美元。

世界上没有任何一个其他货币系统能够向全球提供如此量级的安全与流动性资产。由此产生的第一个结果是很容易理解的,就是美元确立了在全球经济当中的统治性地位。

第二个结果则在于,没有任何一家货币系统能够取代美元,成为体量相当的,全球安全与流动性资产的新源头。这也就意味着,如果投资者想要与全球美元系统说再见,他们根本找不到能够满足自己全部需求的替代品。

此外,美元资产和其他货币资产之间巨大的供应差距又会通过网络效应进一步自我强化。具体来说,投资者会选择美元资产,是因为供应充分,那么美元用户的网络就会进一步扩张,使得美元资产的流动性变得更好。

于是乎,流动性增强又会进一步拉高美元资产需求,强化美元的统治力。这种美元扩张周期在危机时期还会进一步强化,因为那些时候,投资者会格外重视安全,让美元的网络效应高速运转。

全球美元系统能够维持其仅此一家的大规模安全与流动性资产提供者的身份,网络效应正是关键原因之一。美国国债和其他受到政府支持的资产居于这个系统的核心地位,因此,投资者想要不再支持美国的财政融资,便变得极为困难。

不过,需要指出的是,这种关系绝非只是强制性的拉郎配,其中至少有一部分是基于永恒的信任。

永恒不熄的热情

一段长期爱情之所以能够成立,第三个要点就在于,这关系的牢固程度在一定程度上是源于一种信念,即认为对方会一直都在。投资者与美国国债的关系也有一些这样的味道——投资者预计美国、美国政府,以及其强大的金融实力都将永远延续下去。这种情况下,投资者对美国政府债券的渴求就将成为不熄之火。

这种永恒性就意味着美国政府可以债滚债,永远不断地为自己的旧债进行再融资。只要美国的经济增长速度能够超过国债融资成本的增长速度,这一过程就不会中断。考虑到投资者对安全和流动性资产的需求将始终旺盛,而全世界又只有美国政府能够合格扮演这个满足前者需求的角色,这种模式自然还将持续下去。

换言之,投资者与美国国债之间的关系是非常牢固的,是完全经得住暴风骤雨的考验的。这方面最直观的证据之一就是,虽然美国的公共债务正在迅速增长,而且预计未来一段时间也将如此,但是国债的收益率始终保持在低水平,而且通货膨胀前景也相对稳定。

总而言之,投资者想要彻底割断与美国国债及其他美元资产之间的瓜葛,其实比想象的要困难太多。当然,分手的可能性依然是存在的,但是恐怕还需要发生其他的沧桑巨变,比如美国彻底崩溃,或者是美国的通货膨胀长期猛烈窜升,然而这两者都是近乎不可能的时期。

当然,这并不是说美国政府就可以随便大手大脚地支出,只是说,联邦政府过去和未来拟议中的支出,不见得就一定会造成多可怕的通货膨胀,甚至导致投资者和全球美元系统分手,在可以预见的未来,局面的发展方向很可能恰好相反。