张尧浠:加息放缓预期助力美元看跌、黄金有望蓄势待发

张尧浠:加息放缓预期助力美元看跌、黄金有望蓄势待发

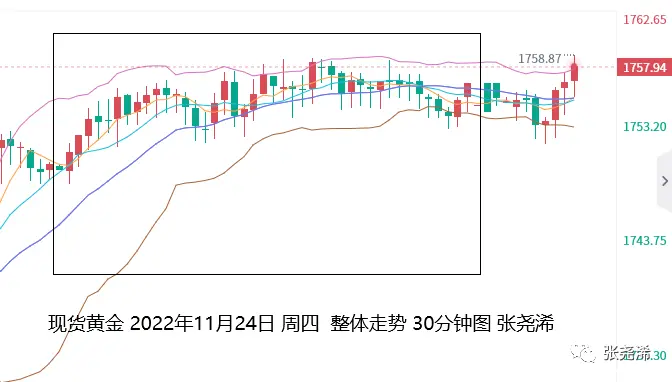

上交易日周四(11月24日):国际黄金/伦敦金再度反弹收阳,但仍处于短期均线形成的区间之内,暗示周尾走势仍偏向震荡为主。

走势上,金价自亚市开于1749.79美元/盎司,便即刻先行走低录得日内低点1749.00美元,随后则反弹回升,并延续至欧盘时段录得日内高点1758.40美元,最后则有所遇阻,整体偏向微幅的震荡承压,最终到美盘结束,收于1754.82美元,日振幅9.4美元,收涨5.03美元,涨幅0.29%。

影响上,受此前美联储公布的最新会议纪要暗示升息步伐将放缓的影响,美元指数延续回落走低,支撑金价走强,但由于感恩节假期的影响,市场交投减弱,同时反弹还面临10日均线压力,故此东西有所限制,故而微幅反弹收线。

在现货黄金上涨之际,其他贵金属逆势下跌:现货白银收跌0.19%,收报21.479美元/盎司;现货铂金收跌1.06%,报986.19美元/盎司;现货钯金收跌0.11%,至1882.36美元/盎司。

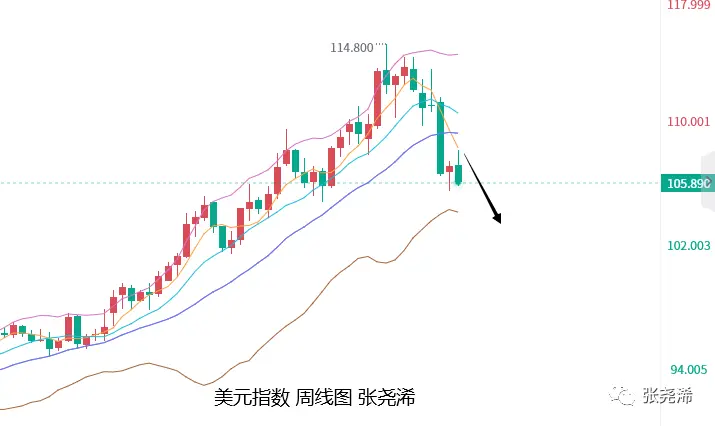

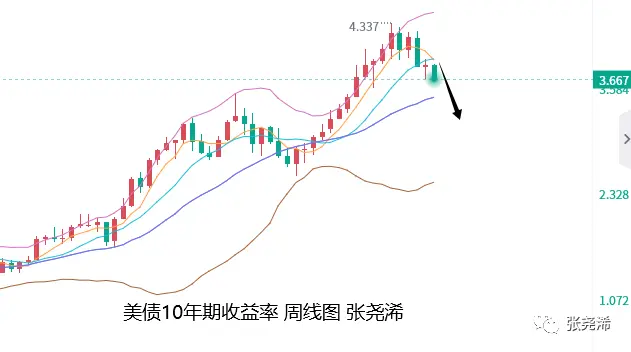

展望今日周五(11月25日):国际黄金开盘偏涨走强运行,美元指数运行在回落的低位仍偏向走低,美债收益率低开表现,趋势信号也偏向回落走低,则对其金价产生提振。整体来看,金价有再度转强上行的预期。金价的回落空间依然有限。

今日继续延续美国感恩节假期影响,且也无重点关注的数据就事件和讲话,不同的是,今日美股市场和美债市场将会开盘,虽会提前休市,但相对昨日行情,也会增强其波动性。故此今日也需谨慎意外性行情。

基本面上,本月10日公布的美国CPI通胀数据再度的降低,令市场增强了通胀见顶的情绪,同时,也令市场产生了对美联储将会放缓加息力度的观点;本周美联储公布的11月会议纪要也显示,“绝大多数”美联储政策制定者同意放慢加息步伐“可能很快就会变得适当”。

这也表明他们倾向于在12月将加息幅度降至50个基点。联邦基金利率期货目前的走势显示,在连续4次加息75个基点后,美联储有85%的可能性在12月会议上加息50个基点。

这对金价后市来看,利好走强的概率较大,将很难产生持续性回落行情,或难再度刷新其今年回落造成的低点。

就长期而言,就算12月意外的加息75个基点,或者如期跟随某美联储官员给出的7%的峰值,对于金价的压力也将有限,现在其加息的压力也愈发有限和减弱,大部分加息也已被市场消化,黄金市场也将不再笼罩着加息的阴云。

综合来看,就算遇阻回落,也是对于目前触底回升的回调修正,也或将保持震荡,但也绝对不是持续下行再度看刷新低点,所以在保持回调修正和震荡筑底的观点同时,仍需等待在美联储的鹰派基调达到顶峰,以及在加息结束在望的情况下,转看持续性回升模式。时间节点上,个人仍然还是预计在2023年第一季度之后。

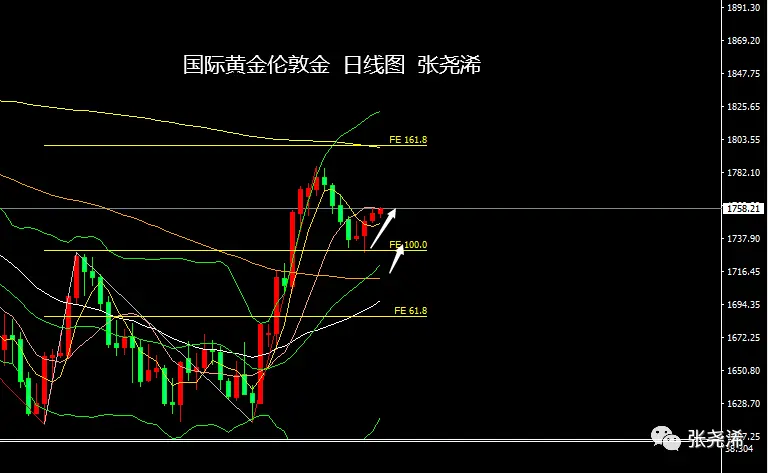

技术上:月图级别,金价本月在大幅走高后,虽在临近中轨阻力附近有回落行情,但也仍维持在5月均线上方,并且相对于涨幅回落也是甚小,同时目前反弹也已超过于前两个月高点,这暗示今年3月份遇阻而下的回落趋势已展现出利空出尽的信号,也暗示着中长期触底的预期,哪怕本月大幅回撤收取倒垂长上影线,也是触底的信号。后市也将难以再度产生新的回落低点。因而,就算不展开持续的反弹上行,也将维持低位盘整的模式。

周线级别:金价本周虽有回落,但在临近5周均线支撑前触底回升,目前保持着较明显的回升状态,这暗示走势仍保持着反弹趋势,并且也将维持震荡或再度走强的预期,下行风险将明显减小,后市也有望继续走强,之前给出的扩展线支撑1730美元附近,也算是回撤触及到位。现在布林带也有向上开口发展的继续,因而走势偏向上行为主。上方我们仍将关注100周均线附近目标阻力,下方仍将关注5周均线支撑。

日线级别:金价昨日维持反弹动力,今日走势再度走强,有所突破10日均线阻力的预期,空头信号也有所减弱,因而短线反弹的概率较大,下方5日均线再度转为支撑,将以此保持反弹看涨,整体走势偏震荡回升对待。

日内初步点位参考:

国际黄金:下方关注1754美元附近支撑,以及1748美元附近支撑;上方关注1765美元附近阻力,以及1770美元附近阻力;

现货白银:下方关注21.40美元支撑,以及21.30美元支撑;上方关注21.67美元阻力,以及21.80美元阻力;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。your money your decision。