ATFX:鲍威尔否决负利率传言,美元指数维持区间震荡

由于市场对美联储将开启负利率时代的猜疑越来越严重,美联储主席鲍威尔昨日接受PIIE采访时回应称:负利率不是美联储所关注的,美联储打算继续使用已经尝试过的工具。这代表美联储将维持现有“无上限”量化宽松政策,直至新冠疫情消退和美国失业率恢复正常。鲍威尔的表态并没有对美元指数的走势形成明显影响,美指昨日收出小阳线,但依旧处于101~98.7的震荡区间之内。纽约黄金同样反映平淡,昨日收出小阳线,当前处于窄区间震荡内,上方阻力1747,下方支撑1697 。EURUSD同样处于窄区间震荡,上方阻力1.1017,下方支撑1.0726 ;纳斯达克指数昨日剧烈震荡,最终以长上下影线的形态收盘,预计多头趋势仍将延续,但短期存在回调压力。美股对美联储货币政策历来反应敏感,拒绝负利率本身利空纳斯达克指数。另外,美国最新失业率水平14.7%,非农就业人数高达-2000多万人,累计确诊病例143万,所有这些数据都不支持纳斯达克指数继续上涨,所以中期对于美股的走势持悲观态度。

图1,美联储利率走势图

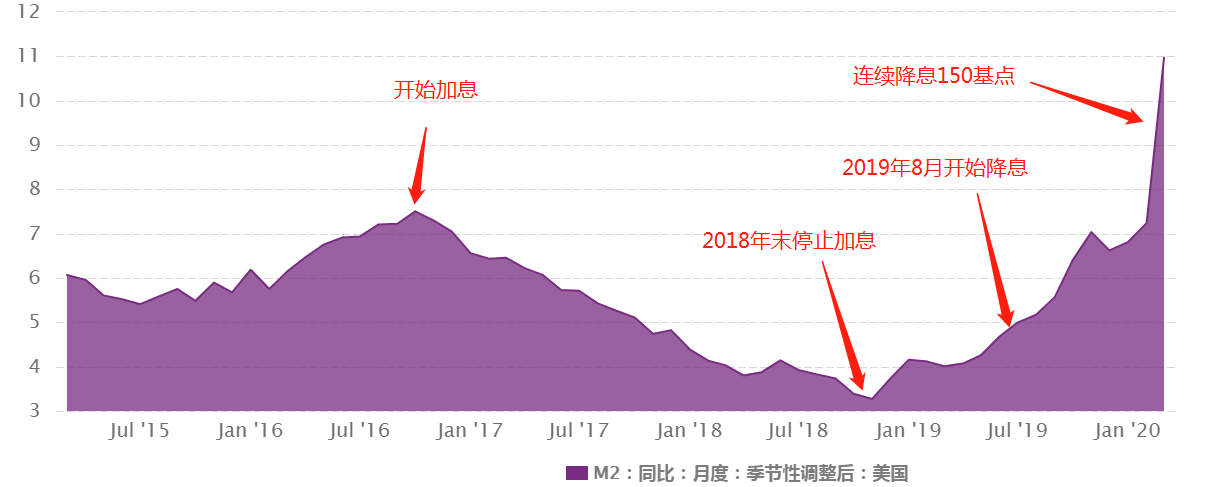

图2,美国M2增速数据

回顾美联储的利率路径,自2016年末开启加息,之后再2018年末停止加息,在货币紧缩的两年时间里,美国的M2增速从7.5%左右的水平一路下滑至3.5%水平。2019年8月开始,美联储重启降息,截至目前,政策利率已经逼近零的水平。伴随利率降低时,是美国M2增速自低位快速上涨,2020年3月份已经达到10.97%,创出历史新高。M2代表货币供应端的变化情况,GDP增速代表货币需求端的变化情况,M2大幅增长而GDP增速大幅下滑,预示美元指数将开启较长周期的贬值走势。

回顾美元指数的走势,2017年全年都处于下跌趋势,此时美联储正施行紧缩政策;自2018年2月份开始至今,美元指数从最低点88.25上涨至102.99,并创出历史新高,此时美联储在执行货币宽松政策。之所以会出现如此的“背离”走势,是因为美联储的货币政策与全球经济的兴衰密切相关。当全球风险升高时,美联储降息宽松,海外资金回流美国(美国跨国公司收缩业务),导致美元升值;相反,全球经济复苏,美联储加息紧缩,国内资金流出美国投资全球,导致美元贬值。

美元的避险属性是宏观分析不可回避的问题,尤其是在美联储降息和全球风险事件爆发同时存在的时候。上文提到的“背离”走势提醒我们,美元避险属性对美元指数的冲击,远大于美联储的货币政策变动,而且,风险事件越严重,该“背离”就越明显。

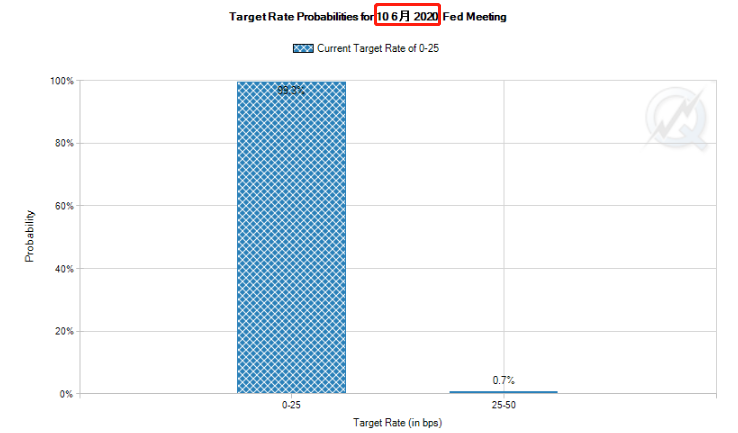

图3,CME预测美联储降息概率图

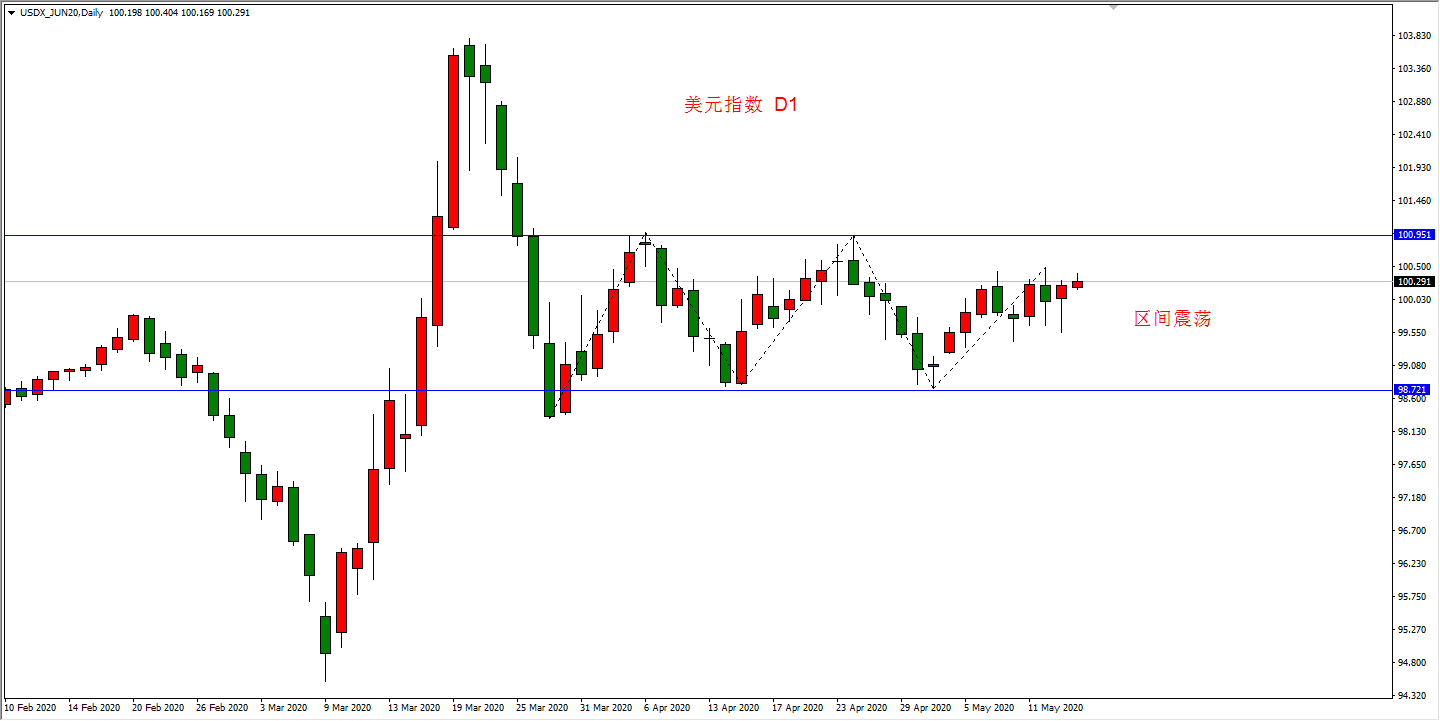

图4,美元指数日线级别走势图

CME的美联储目标利率概率模型是预判美联储未来货币政策动向的有效工具,数据显示,美联储维持0~0.25%利率的概率高达99.3%,加息25个基点的概率仅为0.7%,不存在降息的概率。所以,即将在6月11日举行的美联储利率决议,大概率不会对基准利率进行调整,而是继续使用常规的资产购买计划来补充市场流动性。

技术面来看,美元指数处于震荡区间之中,上方阻力位101,下方支撑位98.7,目前没有突破区间的迹象。可适当进行高抛低吸的震荡交易,但需要轻仓操作,避免突发性行情出现造成账户损失。

对于EURUSD走势的判断,除了要关心美联储的货币政策和鲍威尔的讲话,还需要关注欧央行的利率决议。欧洲央行6月4日举行利率决议,由于欧元区已经处于负利率状态,降息的边际效用已经非常低,所以继续降息扩大负利率的可能性较低。预计欧央行将继续扩大资产购买规模,以维持欧元区的市场流动性。在经济衰退和新冠肺炎疫情的打击之下,美联储和欧央行的步调基本保持一致,都会选择“地板价”的基准利率和“无上限”的资产购买,所以,两项冲抵,EURUSD未来出现单边走势的概率并不高。

ATFX免责声明:

1、以上分析由ATFX资深分析师Dean提供。

2、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

3、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

4、部分内容来自网络公开信息