ATFX外汇科普:三大主权信用评级机构和评级标准

ATFX外汇科普:国家也会缺钱,缺钱就需要借贷,对于主权国家来说,借贷的媒介就是债券。债券分位两种,一种是对内发行的国债,购买人为本国公民和机构;另外一种是对外发行的国债,购买人为其它国家公民和机构。对内债务理论上不存在无力偿还的问题,因为中央政府控制中央银行,在极端的情况下,可以开动印钞机无上限偿还债务,即便会承受恶性通胀的风险。比如日本,当前债务率高达236.6%(相比当年GDP),但其中只有10%左右为对外债务,所以理论上的偿付债务能力不会出问题。对外债务的偿还比较麻烦,需要动用本国的外汇储备进行偿还。由于美元是霸权货币,所以这里说所的外汇储备主要是指美元,其次是黄金。一个国家想要扩大自己的外汇储备,依赖于本国商品的出口,只有出口总额大于进口总额,外汇才能增长。提振出口是一个系统工程,既取决于本国商品的竞争力,也取决于国际经济周期。所以,外债的偿还能力存在很大的不确定性,如果无限制举债,有可能慢慢沦为庞氏骗局。基于此,主权信用评级应运而生,评级机构通过对一个国家经济、政策、市场化程度等等各方面进行分析研究,最终给出这个国家的评定等级,该等级可以给到国债购买者极大的参考价值。

当前,比较知名的评级机构有三个,分别为标准普尔(美国)、惠誉(美国)和穆迪(美国)。他们对一个国家主权的评级标准不完全相同,但评级结果大同小异。本文以中国、美国、英国、德国、日本,五个国家为例来介绍三大评级机构。

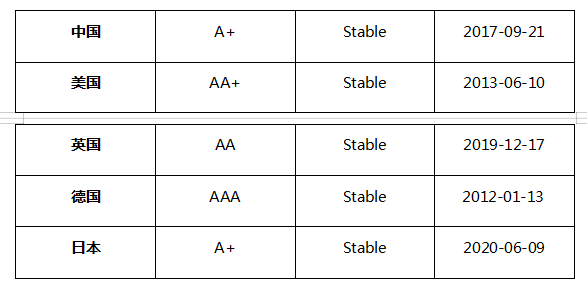

1、标准普尔

标准普尔是三大评级机构中规模最大的一家,成立于1860年,总部在纽约。标准普尔的详细评级表非常复杂,存在十多个等级设定,其中还可以用+/-符号来进行微调。上表中等级最高的是德国AAA级,同时该等级也是标普评级表中最顶级的评价。需要注意的是,AAA的评级是在2012年年初给到的,目前还没有更新,并不能应用到最新的投资分析当中。美国的评级为AA+,该等级仅次于德国的AAA;英国的AA居于第三位;中国和日本的A+居其次。只要一个国家的评级当中包含字母A,那么代表该国家不存在无法偿债的风险,属于投资级别的债券。唯一的例外是BBB级,该等级意味着债务人有足够的能力履行其财务承诺。但是,不利的经济条件或变化的环境更有可能导致债务人履行其财务承诺的能力减弱。虽然没有字母A,但标准普尔将依旧将该等级列为投资级。其余的等级标准,比如BB、B、CCC、CC、C、D等等,均为投机级,没有长期持有的价值,但走势大起大落,可以短期参与。

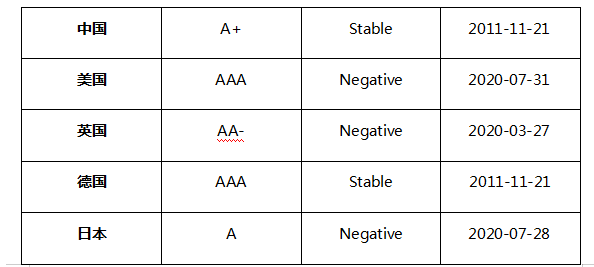

2、惠誉

惠誉的评级更新较为及时,对美国的评级要比标准普尔相同更高,为AAA顶级评价。这里插一句,由于三大评级机构均为美国公司,所以对美国的评级或许存在一些私心,当然这只是没有根据的揣测。在评级描述里面,写到的“Negative”是负面的意思,代表美国经济面临一些衰退的风险。在2020年,自然就意味着新冠肺炎疫情的失控。

其余国家的评级与标准普尔大体相似,就不做逐个介绍。

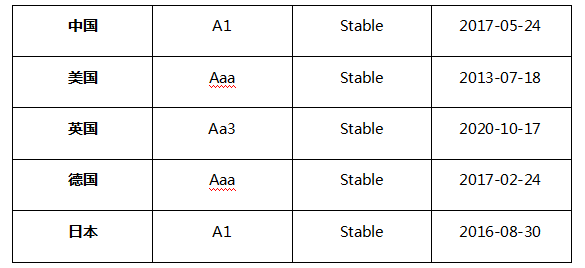

3、穆迪

穆迪的评级和前两个机构的评级符号大不相同,其顶级评级并不是AAA,而是Aaa符号。可以看出,上表中的美国和德国均获得了顶级评价。其次的评级为Aa1、Aa2、Aa3,也就是用数字来替代部分字母表示级别。上表中,英国就处于五个国家的第二位置。中国和日本的A1排在Aa3级别之后,两者都属于投资级评价。

ATFX免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。