ATFX:ADP超预期利好,大非农乐观情绪浓厚

▲ATFX供图

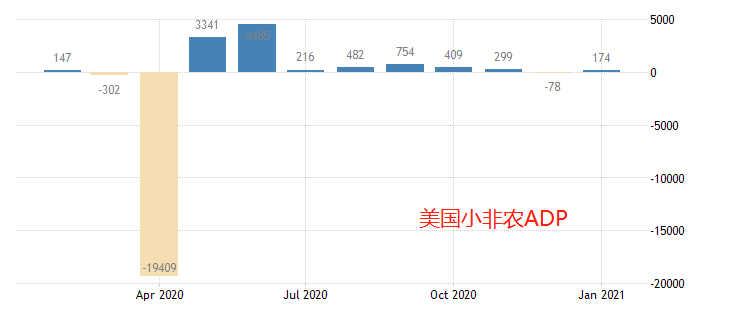

2021年1月月份美国的ADP数据表现超预期,具体为:美国私营企业在2021年1月雇用了17.4万名员工,超过了市场预测的增加4.9万名员工,并从上月减少7.8万名员工的数据中复苏。服务业创造了15.6万个就业岗位,其中教育和卫生(5.4万个)最多;专业和业务(4万岗位);休闲和招待(3.5万岗位);贸易、运输和公用事业(1.6万岗位);其他服务(1万岗位);和金融活动(1千岗位),而信息部门失去了2千个工作岗位。商品制造领域增加了1.9万个工作岗位,其中建筑业(1.8万)和制造业(1千岗位),而自然资源和采矿业没有变化。中型企业私营部门就业人数增加了8.4万,小型企业增加了5.1万,大型企业增加了3.9万岗位。可以看出,服务业岗位的增加是劳动力市场改善的核心因素,同时它也是疫情期间受损最严重的行业。

可以看出,17.4万人的新增就业虽然振奋人心,但相比2020年5月份和6月份动辄三百多万的岗位恢复来说,依旧是小巫见大巫。ADP数据利多美元、美股,利空金银、非美货币的结论是一定的,但美国经济复苏的力度依旧较为薄弱。排除去年12月份减少7.8万岗位的数据,其余月份的岗位新增都在20万之上,这说明1月份劳动力市场有好转,但只是相比上月,时间拉长后,利多作用并不明显。

▲ATFX供图

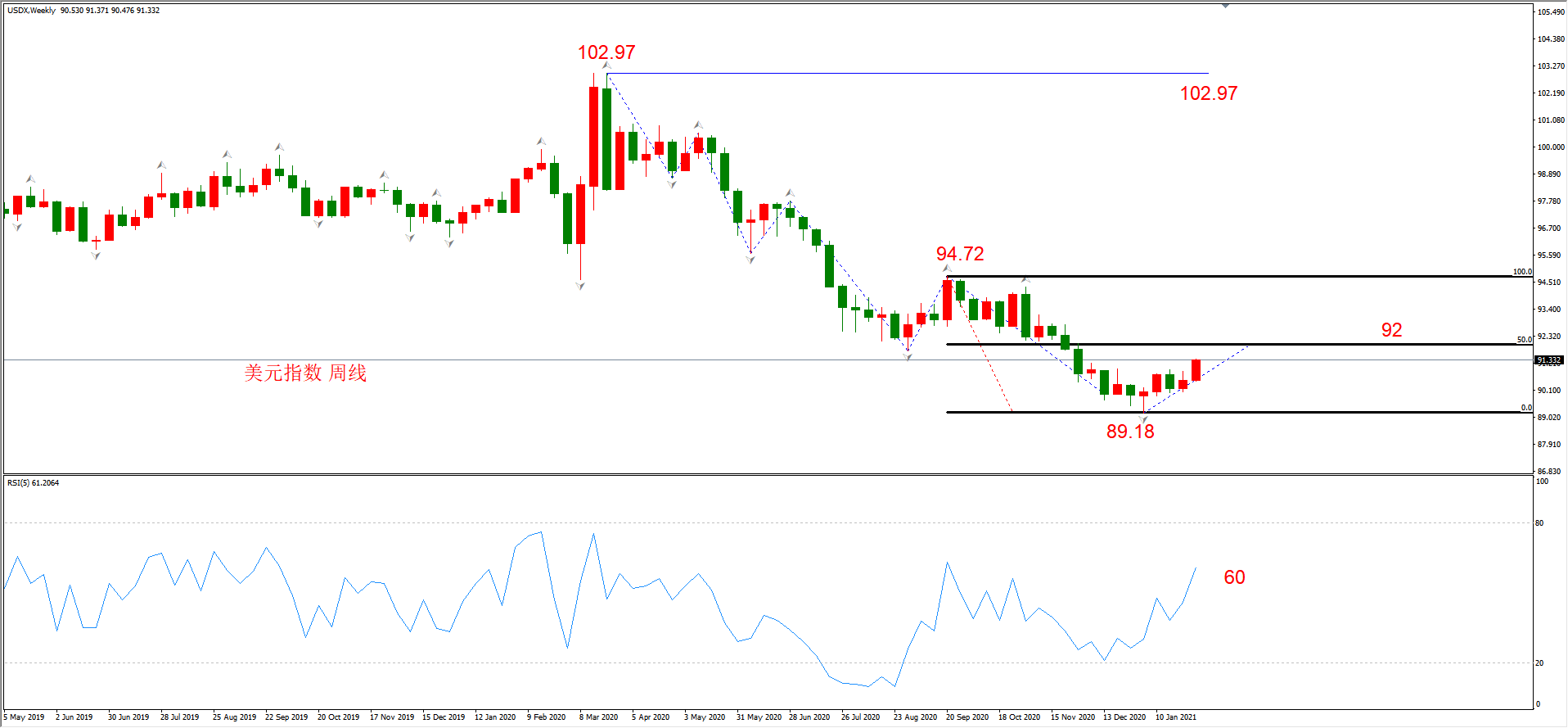

美元指数周线级别支撑位在89.18位置,当前处于反弹波段当中。由反弹到转势的临界点在92整数关口,如果未来89.18~市价能够触及92,则认为买入力量初具规模。相反,如果在92之下形成顶分形阻力,则周线级别空头趋势延续,甚至再次创出新低的可能性也会提高。综合来看,技术面不太支持我们看多美元指数,逢高沽空是合理选择。但是,经济面的分析结论与技术面完全不同,在两者出现冲突时,应当以经济面结论为主。以下为经济面看法:

货币也是一种商品,在需求量趋于稳定的前提下,供应量的提升会导致价格的下跌。这其中存在一种量化关系,就是供应量提升的百分比,就是价格下跌的百分比。对于美元来说,其供应量就是基础货币增速M2。最新数据显示,美国2021年1月份最新M2增速为26.6%,欧元区2020年12月M2增速为11%,两者差值为15.6% 。按照上面提到的理论,美元指数会在本年度贬值15.6%,之后将丧失继续下跌的动力。美元指数疫情之前高点为103.01,疫情期间最低点为89.20,最大跌幅13.40%,已经非常接近M2增速差值。所以,经济面的观点认为,美元指数已经触及中长期底部,未来将开启反弹或者震荡走势,不大可能像之前那样连续创出新低。与此对应,黄金白银、非美货币也都达到了疫情期间升值的顶峰,未来将开启较长时间的熊市下跌走势。另外,在新冠疫苗广泛接种之后,美国的CPI会因为超额发放的M2货币总量而剧烈增长,届时恶性通胀的压力降促使美联储快速加息并缩减资产负债表。美联储的这一动作,将成为美元指数中长期升值的核心动力。

▲ATFX供图

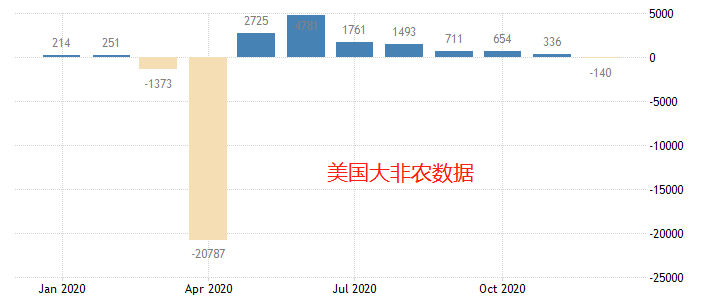

ADP与大非农存在逻辑上的共振性,既然前者利多美元,预计后者也将大概率利多美元。大非农前值减少了14万个就业岗位,预期值将增加5万个就业岗位,如果周五的公布值高于5万这一数值,则认为其利多美国经济。当然,大小非农的联系只存在于逻辑上,从实际观察来看,两者正向变动的概率并不算太高,在40%~50%之间。如果想要参与非农行情,要多倚重技术分析和风险管理,不能想当然的根据ADP数据或者预期值进行下单。

另外,小非农的超预期利多会导致市场的主流观点都认为大非农将出现较大增长,这时候就会出现博弈层面的问题。也就是都认为数据公布后美元指数大涨,黄金大跌,所以很多人会在数据公布之前买入美指卖出黄金,在数据公布之后获利平仓。这样会导致黄金在数据公布之后不会大跌,反而出现五分钟级别收出长阳线的局面。想要实际参与明晚非农行情的交易者,必须要对这一可能出现的情况做好准备。

ATFX免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。