GKFXPrime:通胀预期带动债券收益率上升,美股崩盘来临?且看历史回顾

作者:GKFXPrime,原创所有,转载请联系

本周四,美国国债举行拍卖,但是拍卖结果不佳,导致美国十年期国债收益率进一步上升至1.5%之上。追踪美国7-10年期国债的ETF基金遭遇大幅下跌,2020年以来的涨幅已经回吐6.91%,这对于债券基金已经算是大幅回撤。

(美国十年期国债价格,由GKFXPrime制作)

债券市场的动荡也传递到了黄金以及美国股市。黄金现货昨日下跌近40美金,不出意外将录得连续两个月下跌。实际上自从去年7月份录得新高之后,金价表现就相当萎靡,在后续7个月之中仅有1个月录得上涨。

人们对于未来通胀的上涨预期,以及疫苗接种进度良好淡化市场避险需求都是黄金下跌的种种诱因之一。前期文章种已经分析为何对于黄金,最好的市场环境已经过去,有兴趣的读者可以回顾前期文章。(美国国债怎么了?一文带你了解美债背后的交易机会|GKFXPrime)

对于美股和风险资产而言,近期债券收益率的上升的确成为了干扰涨势的因素。与黄金相比,风险资产在美债上升期间有较大的不同点,波动增加但趋势或难改变。

全球经济具有联动性,如果仅以为上文所述的现象就发生在美国,是不切实际的。

以日本为例,日本10年期国债收益率已经上升至2018年以来的最高水平,为0.17%.日本央行的货币政策目标之一就是将十年期国债收益率控制在0%附近,也就是收益率曲线控制。显然目前的状况要是持续偏离0%,日央行必将亲自下场干预。

(日本十年期国债收益率,由GKFXPrime制作)

欧央行行长拉加德在本周一表示欧洲央行(ECB)正在“密切关注”近期公债收益率上升。葡萄牙、法国、德国、西班牙等欧元区国家的10年期债券收益率曲线都呈现上涨态势,在技术分析筛选器中位于20和50周期均线上方。欧央行显然不乐于见到这一情形愈演愈烈,拉加德就警告称新冠疫情紧急购买计划仍有约1万亿欧元未动用,欧洲央行有“相当大的火力和灵活性”来指导融资状况。

随着债券收益率的上涨,在许多财经报道中,各类大空头的言论便开始频繁出现。不断暗示此次债券收益率的上涨就是各种所谓虚高的资产最后的丧钟,致命一击将会到来。细

想一下,如果每次债券收益率抬升时,环球股市就会遭遇灭顶之灾。那么自21世纪以来,为何诸多国家股市得以屡创新高?

采用美国十年期国债收益率(红色线段)与纳斯达克100指数(紫色线段)和标普500指数(黄色线段)进行对比,观察历次十年期国债收益率攀升时的状况。

在2003年7月,美国十年期国债收益率快速攀升,同期美国两大股指依旧上涨,仅出现一定程度的回撤。

2009年,同样面临再通胀的风险预期,收益率触底反弹大幅攀升;两大股指有大约5%回调,之后再度上涨。同时也能看到共色的收益率线段拉升之后,在量化宽松的背景之下,不会始终上涨,而是阶段性上涨后再度回落。

在2013年伯南克tapper恐慌的时候,收益率上涨速度更快。在7月的时候,股指有10%左右的下跌,但是随后修正完毕,与债券收益率一同上涨。

2017年,收益率快速攀升之时,股指没有发生明显回调,反而出现了与收益率一同上涨的状况。

总体看收益率与股指并没有呈现明显的反向关系,在一些情况下快速攀升的收益率的确会使得股市面临一定程度的回调,但每一次均能弥补回调上涨还能超越前期的高位。因此收益率上升使得美股迈入熊市这一论断在历史上不成立。

长期国债的攀升并不会引发流动性危机,而短期甚至是TED利差的快速攀升才会引发流动性紧张,从而使得股市流动性缺失下跌。在2018年美联储加息4次,特朗普威胁炒掉鲍威尔的时候出现过。

2018年第一季度,衡量流动性的短期利差不断上升,美股道琼斯指数从历史高位下跌11%,直至3月份。随后TED利差下滑,道指不断攀升。在第四季度,TED利差又上升,道指从新的历史高位下滑16.33%

目前这一指标仍维持在0.15%的低位,还没有向上变动的迹象。长期国债收益率并不是美股下跌回调的重要参考,直到通货再膨胀交易蔓延到较短期限的美国债券,双位数的回调才会发生。如果用通行的20%下跌作为进入熊市的基准,那么2018年的例子中,熊市仍未到来。

一些海外机构对于短期国债收益率也颇为关注。瑞穗国际表示5年期美国国债收益率超越0.75%是国际金融状况收紧的临界点。富达基金的分析师表示有序上升比无序上升更容易应对。

为什么每次债券收益率上涨之后,又会回落;美国股指回落之后,又总能在之后创下新高呢?央行的力量或许不容小觑。可以想象到了一定地步之后,发达国家央行再度扩大债券资产购买,甚至出现日央行那样直接购买债券ETF的状况。如果出现这样的状况,将出现收益率再度被压低,风险资产又受捧。长此以往,实际上的收益率曲线控制的政策就已经在市场出现。

近期全球央行行长频繁的表态,都发表了“弹药足够,宽松不会撤出”的定心丸观点。除了上文提到的欧央行外,澳联储被迫恢复债券购买操作,韩国央行表示如果借贷利率进一步上升,将会直接干预市场。新西兰央行周三会议也表示维持债券购买。

上升的债券收益率实际上是对全球主要央行控制宽松措施能力以及货币政策工具的挑战。从过往历史来看,一段时间过后,美联储等总能靠实际行动以及预期引导夺取最终控制权。没有出现金融市场预期压垮央行的状况。当然,瑞士央行不在讨论之列,瑞士央行在2015年不敌市场,引发瑞郎黑天鹅事件。

近期出现了很多段子,主要集中在年轻人投资的基金出现了净值下跌的状况。在去年蔓延至今年年初的基金热当中,许多投资者资金转入基金之后一买就涨,不断上涨。春节之后,资本市场出现了状况的变换,经验尚缺的人开始急躁,编段子来发泄亏损的不满。

适应了安逸的单边上涨式行情,往往会忘却上涨是如何得来的。以道琼斯指数为例,阶段性的快速上涨,然后回调,再上涨才是主旋律。每个阶段,每一年当中都会面临种种不良经济状况,债券收益率上升引发股市回调也不是第一次出现。经验和理念,在此时或许才是最重要的。

(道琼斯日线图,由GKFXPrime制作)

技术走势中,道琼斯指数远远没到判断熊牛的地步,依旧位于50和200日均线之上,趋势性很明显。反而是近期涨势相对于2019年甚至2020下半年来说,过于完美,升速过快。

未来是市场预期压垮主要央行,还是货币政策再度逐步控制抬升的收益率呢?让我们拭目以待。但别忘了单单欧美日三个央行加起来的资产负债表规模就已经超过了15万亿美金,而市场有多大呢?你的看法是什么呢?

更多汇文内容欢迎关注GKFX Prime官网:www.gkfxprime-chinese.com

客服中心:400 601 3683

在线客服QQ:800 881 005

邮箱:info_cn@gkfxprime.com

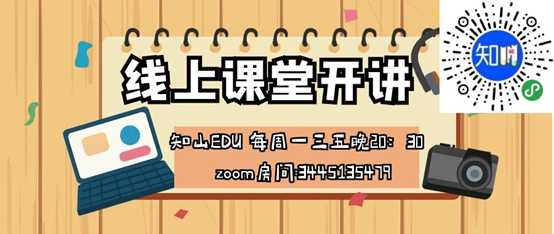

知山教育团队联合GKFXPrime为您奉上干货十足的外汇直播教学课程,知山教育是一款专为外汇教学推出的小程序,微信搜索“EH教学”小程序,报名学习系统课。知山教育小程序(微信搜索“EH教学”小程序)每周一三五晚间将给您带来外汇直播课程。您只需下载ZOOM会议平台,电脑端以及移动端均可。在每周一三五晚间20:30输入会议号3445135479即可加入会议。

本文所含评论、新闻、研究、分析、价格及其他资料只能视作一般市场资讯,仅为协助读者了解市场形势而提供,并不构成投资建议。GKFXPrime已采取合理措施确保资料的准确性,但不能保证资料的精确度,及可随时更改而毋须作出通知。GKFXPrime不会为直接或间接使用或依赖此等资料而可能引致的任何亏损或损失(包括但不限于任何盈利的损失)负责。