英伦金融【今日点评】提防周一长假空军偷袭

早上好,索罗斯讲过:「对与错并没关系,重要的是在正确的时候盈利多少,在错误的时候损失多少。」,祝大家新一天,亦能把握更多盈利机会,减出错。

----------------------------------------------------------------------

> 开市点评:

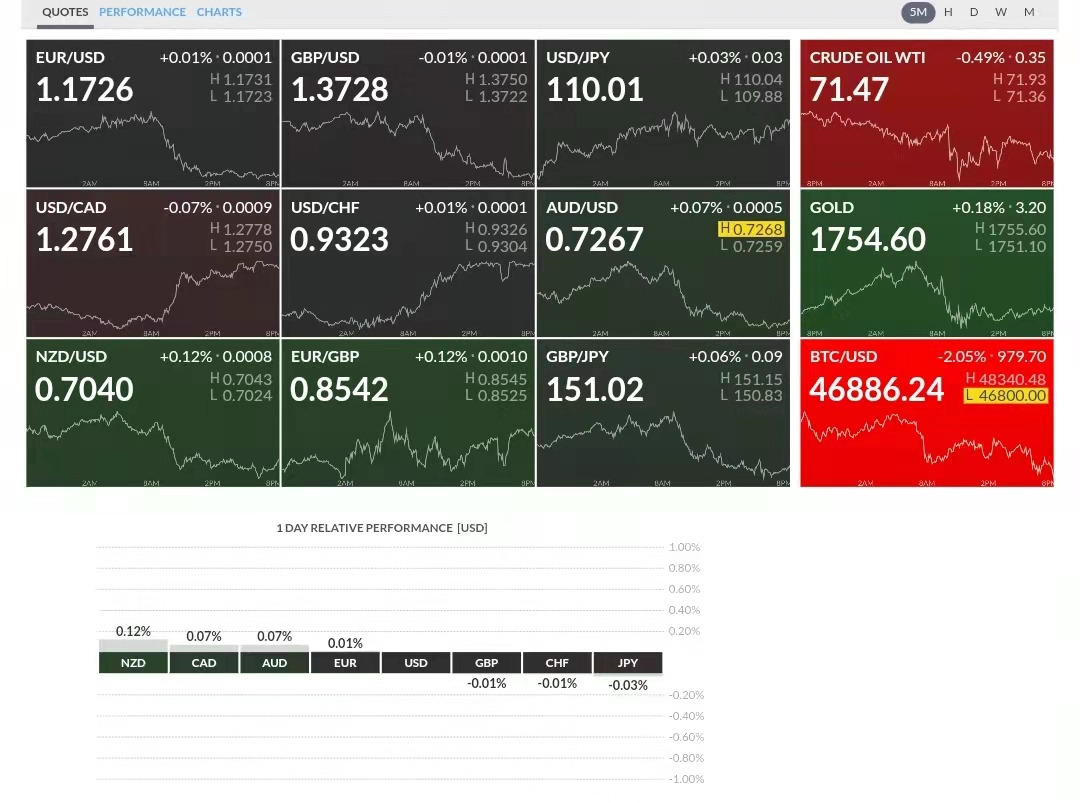

上周美数据多重落差,先是通胀数据不及预期,造成债息大幅下滑,然而及后消费及零售数据亦优于预期,债息则大幅回升。整体美元成为一周最强走势货币,金银受压,澳元则是最大跌幅货币。

本周市场焦点落在美国国会对税改、债务上限及基建方案的审议,与9月22日周三美联储议息,料对于美联储是否真正缩减购债的市场预期会主导市场情绪,若减债预期增加,料美股受压,美元获得支持。

周一数据较少,美房屋数据料持平,料央行决定前,数据影响力较少。反而,关注债息及美元是否进一步上扬更为重要。

债务上限压制了债息,若撤消则有机会造成债息急升,打压金价;税改若如原提案26.5%企业税,料美股受压机会不低。而基建案亦有机会面对减额,相信改额及审议期间的不确定性亦打压股市。

国内三天长假首天,要留意会否有资金借中国长假,在亚盘开市时段偷袭金银。目前金银支持较为弱势,由于央行缩债远期利淡金价,资金或借势先行离场,下挫的压力及速度在中国假期下可以进一步放大。

----------------------------------------------------------------------

> 精简开市评论:

日内关注债息及美元反抽势头,债息抽升打压金银。美税改与周三晚美联储缩债预期,有机会短时间为标普带来压力。油价需要调整后才再续升势。

午间德国PPI预期走软,而晚间美房屋数据预期持平,若如预期,美元料获支持,或打压金价。料市场最大焦点依然是寻找美联储周三晚决定,及美国国会对债务上限、基建及税改的动向。留意焦点实质公告情况,与债息变化。

> 本周精要提示:

周一加拿大大选结果,若杜鲁多未能掌握议会,或者新任政府强势推出加税方案,亦利淡加元。料结要等到周二中午时段才揭晓。

日英端士央行及美联储亦会在本周议息,而美联储会否缩减购债成为市场焦点,由于美联储周三议息后,周五出奇地有4位鸽派及中间派美联储官员讲话,包括主席鲍威尔,不排除是为缩表鹰派决定,而安抚市场。所以,即使近期就业及通胀数据回软,同时10月没有议息,但不可以排除美联储公告缩减购债的可能性。

料美央行决定前,一系列房屋数据影响较弱,央行决议后,美PMI虽然预期走强,但料依然受制在央行决定趋势。

周三日本央行决定预期鸽派,但料新任自民党总裁人选对后市影响更大。周四英国央行有提升加息预期的情况,或对英镑有所支持。

而债务上限、税改及基建、疫情,则有机会成为黑天鹅事件。

> 开市表现简读:

今早开盘表现暂时如我们预算一样。暂时油价有明显跌势,金价小幅反弹。

非美中,纽元及加元有小幅反弹,英镑及日元偏软。

上周美股表现,三大主要指数向下,道指连跌3周,而标指与纳指则连跌2周。反映中小型股表现的Russell 2000指数升0.4%。

展望本周,首要焦点当然是联储局周二及三的议息,以及联储局主席鲍威尔在会后举行的记者会。市场人士普遍相信,储局不会加息,更不会实时启动减少买债(收水),因此议息结果本身没有直接惊喜,但市场揣测储局或揭示何时收水,有关变量成为市场现时最主要的不确定性因素。

美银预期,储局官员一贯强调重视市场沟通,因此今次会议肯定不会公布收水。预测,储局很可能公布或于11月开始收水,减少政策的不确定性。

摩根士丹利相信,联储局不会对收水有任何暗示,但联储局官员对利率的预测表,可能反映加息步伐较市场预期快的迹象。

第二个焦点是美国国债触顶事宜。美国民主党领袖上周公布,本周就调高国上限进行表决。有关情况的受关注程度可能较联储局议息更高。

市场人士已经多次揣测美股可能有较大幅度调整,而美国民主共两党就提高国债上限的争拗可能成为调整的触发点。

第三个焦点是美国经济数据。本周公布的美国经济数据不多,最触目的是周二公布的新屋动工与批准数据、周三公布的成屋销售数据,以及周五的新屋销售数据。

第四个焦点是美国蓝筹业绩。虽然大部分蓝筹要到10月中,才会公布第三季业绩。不过,本周仍有一些重量级企业公布财报,包括Costco、Nike与联邦快递等。

第五个焦点是欧洲央行与日本央行周三公布的议息结果。

点评:周三美联储会否缩减购债暂时市场预期不可作准,因为拜登3.5万亿预算案即将推出,美联储有需要在预预算案前收水,以免市场流动性过量,造成恶性通胀。所以,关注周三结果更为重要。

而债务上限是重大、重大、重大不可控的黑天鹅事件,建议重点留意突发新闻,并关注评级机构及美国国会消息。

美国财长耶伦再促请国会,尽快提高国债上限或豁免遵守国债规定,以免美国政府因而没现金支付开支而出现违约,令到美国地位永久弱化。

耶伦在《华尔街日报》发表署名文章,表示根据经济学者与财政部官员普遍共识,两党如果不同意共同解决债务触顶危机,将对美国经济带来灾难性后果。

美国众议院预期本周表决提升28万亿美元国债上限的议案,但民主与共和两党对此没共识,不排除最后无法通过提升国债议案。

耶伦在文章内称,如果美国政府真的出现违约,金融体系将出现重大冲击,而美国经济势必受到重创,丧失数以百万计职位,利率上扬,而此举可能导致美国永久成为弱国。

耶伦没有提及美国何时触及债务上限。她原先表示,美国在10月触及债务上限。

点评:债务上限是法制上收支管理概念,若不能调升,则限制美国财政部开支,相信为了争取共和党支持,拜登预算案有较大机会减额及加税。

若预算案减额、加税或美面临债务违约,亦利淡标普,标普有机会失守50天线,破位若确认,可以看100及120天线目标。

欧洲央行3名官员预期,欧罗区今年通胀可能高于央行上周所作的预测。欧央行原先估计今年通胀为2.2%,高于2%央行目标,2023年将回落至1.5%。

欧央行管理委员会委员暨爱尔兰央行行长马赫卢夫(Gabriel Makhlouf)出席网上研讨会时披露,多名管委相信,欧央行对通胀的初期预测属于偏低,2023年通胀相信会高于1.5%。他预料,中期通胀将超过2%,央行的官方预测有向上调升的空间。

欧央行理事卡扎克(Martins Kazaks)接受外电访问称,如果Delta变种新冠病毒肆虐对经济的冲击不明显,则中期通胀前景仍然是向上。

另外,欧央行副行长金多斯(Luis de Guindos)对传媒表示,如果供应链瓶颈持续存在,劳动力市场存在调高薪资空间的话,今年欧罗区通胀可能会高于预期。

马赫卢夫与卡扎克又认为,市场过份高估物价升势,后果同样严重,二人仍坚持通胀升势只属暂时的观点不变。

点评:欧洲经济有明显改善,但美联储缩减购债预期打压欧元,关注周三美联最终决定,若美联储周三没有透露进一步缩减购债计划,料美元受压,金银获支持外,欧元亦有较大升幅。

点评:国内疫情还未能清零,面对中秋长假,有机会做成新一轮风险。油价有机会因为中国疫情不明确,而作出调整。

黄金ETF持仓解读:黄金ETF在跌至1750有续有买盘进场,即有短线支持讯号。

> 操作精读:

若空军没有偷袭,预期周一美元高位整固,债息震荡,料金银及非美构底区震荡,油价偏软。

> 美元:顶部构造区间

> 金银:底部构造区间

> 油价:关注双顶下行机会

> 标普:50天线破位偏软

> 强势对:美日及美加

> 弱势对:澳美

以上是周一开市焦点及解读,希望可以帮到大家,祝大家有美好的一天。