ATFX:美国CPI重回历史新高,但美元指数却高位回落

ATFX摘要:美联储改变货币政策的锚有两个:一个是物价变动指数CPI,该数据过高,则代表可能出现恶性通胀,另一个是劳动力市场的失业率,在本月初的非农就业报告中,失业率最新值为4.8%,已经实现充分就业。根据昨日公布的最新数据,美国9月CPI增幅为5.4%,重回历史最高点。逻辑上讲,这会强化美联储年内缩减每月购债的预期,利多美元指数,利空EURUSD、黄金和美股。然而,后三者并没有出现下跌,反而连涨两日。接下来我们就分析其中的原因。

▋美国十年期国债收益率

图1,美国十年期国债收益率曲线-日图

最关键的是,当美国CPI重回历史新高的时候,十年期美债并没有大幅上涨,反而出现明显回调。要知道,CPI只有对利率市场产生影响,才能够冲击EURUSD、黄金和美股。显然,9月份CPI虽然处于高位,但并没有引起国债市场的剧烈波动,自然也不会对资本市场产生冲击。

那么,为什么CPI这么高,而国债市场反应平平?

一方面因为,在CPI公布之前,市场已经提前消化该预期。要知道,十年期美国债券收益率在8月份和9月份已经大幅上涨,而EURUSD、黄金和美股也已经因之而大幅下跌。

另一方面,美国高通胀已经被广大交易者所接受,大家都见怪不怪。5.4%的通胀率虽然高,但曾经也出现过。更何况,美联储主席已经承诺市场,高通胀是低基数效应所导致的暂时性现象,很快就会消失。

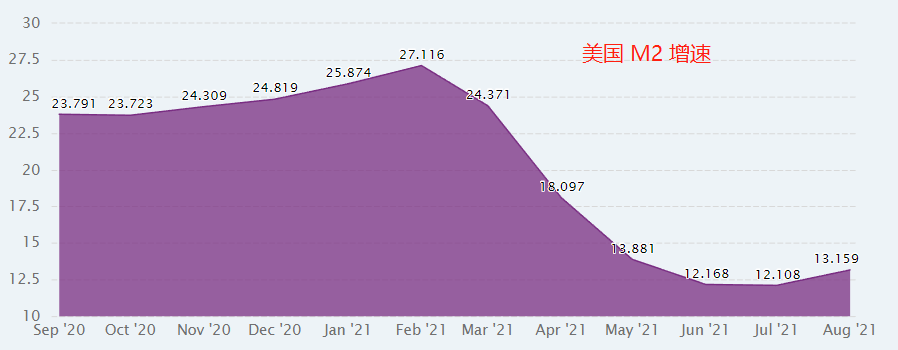

▋美国M2增速

图2,M2增速

美国M2增速,自2021年2月份最高点27.116%,一路下行至8月份的13.159%,增速已经腰斩。M2提高,代表美元增多,美元指数就要贬值。反之,M2降低,美元指数自然也要升值。从图中可以看出6/7/8月份的M2增速降幅已经趋缓,这也是十年期美债收益率在这段时间出现回调的原因。我们需要密切关注9月份的M2增速数据,如果出现快速下降,则美元指数还将加速上涨。

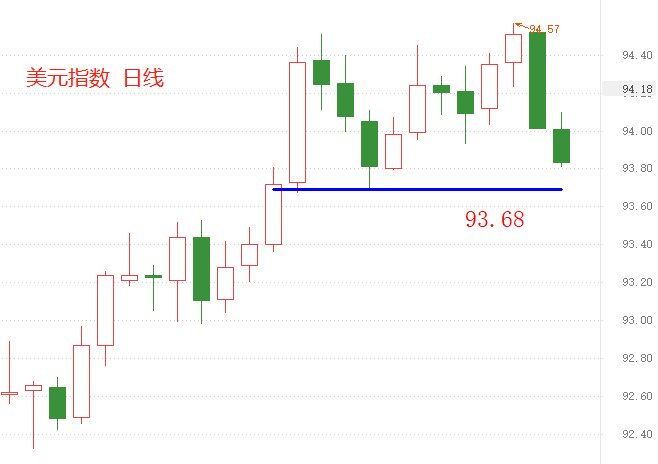

▋美元指数日线

图3,美元指数

在创出94.57新高之后,美元指数没能继续大幅度上冲,反而在最近两日出现显著下跌。从结构上看,形成多头衰减结构(也可以看做双顶),预计当前的空头波段会持续较长时间。第一目标位就是在93.68位置(图中蓝线),如果该支撑被有效跌破,则空头目标位进一步下移。

▋总结:CPI和非农就业报告对资本市场(EURUSD、黄金和美股)的直接影响越来越弱,反而人们对十年期美债收益率的走势越来也依赖。交易者也需要转变思路,将关注焦点从各项经济数据,转移到债券收益率的波动上来。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。