【ACY证券】多空因素杂陈,万圣节后资产价格还有糖吃?

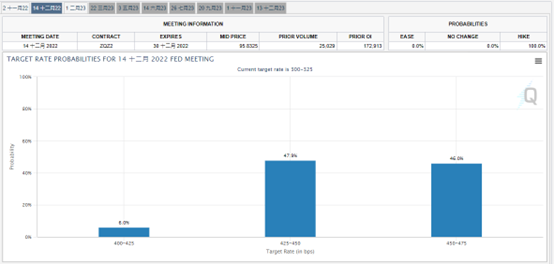

周一晚间华尔街邮报传声筒记者Nick Timiraos指出,美联储可能将终端利率拉高于预期,美债殖利率短线走升,风险资产下跌。美债殖利率在今日亚盘时段回落,而细微来看债券价格以及风险资产并没有因为WSJ的消息改变走势,甚至相对过往新的消息进入市场做比较,本次波动性来的相对低了许多。更多因素在于市场原本已含纳了终端利率可能位于4.75-5%的可能性,而从FEDWatch联邦利率期货来看,令市场不确定的并非是明年2月利率终点为何,而是12加息的力道为两码还是三码。

FEDWatch联邦利率期货12月利率水平机率图

因在前段时间WSJ释出美联储可能将于本月份议息会议给予加息将放缓的讯息,当时使的市场通胀预期出现转折向上的走势,由美债平衡通胀率的表现可看出市场对于通胀的预期呈现转为陡峭攀升的变化,但令人匪夷所思的是,前一次会期美联储才指出未来货币政策将由前瞻性转为同时性,且依据数据行事的导航模式,而过去一个月的时间来看通胀数据并没有显著下降,甚至离美联储年底目标相差甚远,使得市场对于美联储释出的讯息动机产生两种臆测。

其一是过快且大的加息效果不彰的加息无用论,对于本次通货膨胀的本质来说与过去不同,乌俄战争、反全球化供应链零碎化,过快的加息提高再融资成本及负债成本并无助于供给增加,而美联储也提过,联准会的职能并没办法提供供给,相反的只能压抑过剩的需求。

不过从目前来看,联准会的加息动作仅对资产价格如房价以及股市产生下跌压力,虽确实造成消费者物价指数的压抑性,但效果相对经济增长以及金融体系的压力来说并不够显著,这使的美国房贷利率长天期在突破7%的水平后美联储能够有条件的放缓加息步调转而观察利率政策效果的滞后性表现。

而另一点市场臆测的看法在于,10月中上旬前国债利率攀升,造成各金融机构以及长期资本出现资产组合压力,9月底时便曾因为远期利率交换合约保证金需补缴,使得英国退休基金不得不进行资产组合调整,包括卖出投资资产以维持整体资产池弹性。

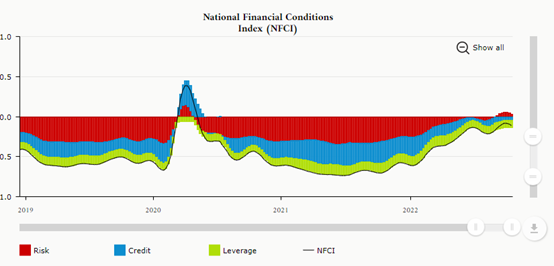

而同样的情况也出现在诸多保险公司身上,这使得整体金融系统因以债券为手的各类资产成交量萎缩而出现压力,当中金融情势指数NFCI风险值便出现疫情后首度翻为正数,同时各银行开始于季报中提列信用损失风险。这也使的美联储透过WSJ释出相对过去鸽派的讯息目的在于减缓金融市场压力,但并非改变趋势,但副作用则是过去主席鲍威尔提到很重要的市场通胀预期飙升,造成通胀在未来一段时间更加僵固化。

事实上,原本美联储对于12月加息点阵图便是以两码为主,而2023年2月介于1-2码的幅度,所以放缓加息并不是错误讯息,但不能否认的是对于市场解读确实产生了压力减轻的效果,各资产也出现相对过去两个月以来更有意义的反弹。

5/10/20年期美债平衡通胀率

NFCI金融情势指数

只不过以目前市场表现来看,美联储祈望达到减缓金融市场的系统性风险的效果已经达成,且实际上并不需要变更点阵图的利率途径,仅是透过讯息的传递改变市场对于风险的偏好。换句话说,这也意味着利率途径没有改变,整体资产价格趋势不会见到反转的现象,但会加大波动空间。

此外,在这期间风险指标美国十年期公债与三个月期公债的利差已转为负值,表示了经济将在未来一段时间步入衰退,只不过如我们先前提到,现阶段市场对于衰退风险来说,更在意的恐怕是眼前的流动性风险,但若市场逻辑转换至此,投资人则需谨慎关注在利率决议以及美国财政部国债管理计划后几日内出现资产价格利多出尽的情况发生。

我们认为在美联储议息会议已前美国财政部公布国债管理政策前,近两日非美货币以及美国股市和原物料将维持震荡上行,但市场会考量接近会议的事件风险使的追价力道相对不佳,日内则需关注ISM制造业指数对美元的影响,我们认为随美元指数接近形态反压具有拉回的机会,也提供了资产价格在周四前震荡上行的契机。科技股纳斯达克指数NAS100观察,尽管昨日呈现拉回但并未出现动能反转的讯号,使得走势有望维持上行架构,反压关注11850-11900间,支撑11370-11400,我们建议日内11500以下偏多交易为主。

今日关注数据

23:55 英国标普CIPS制造业采购经理人指数

00:30 加拿大标普制造业采购经理人指数

01:00 美国营建支出月率

01:00 ISM制造业指数PMI

01:00 JOLTs职位空缺数据

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。