马丁·普林格:8月外汇黄金白银走势分析

美元指数

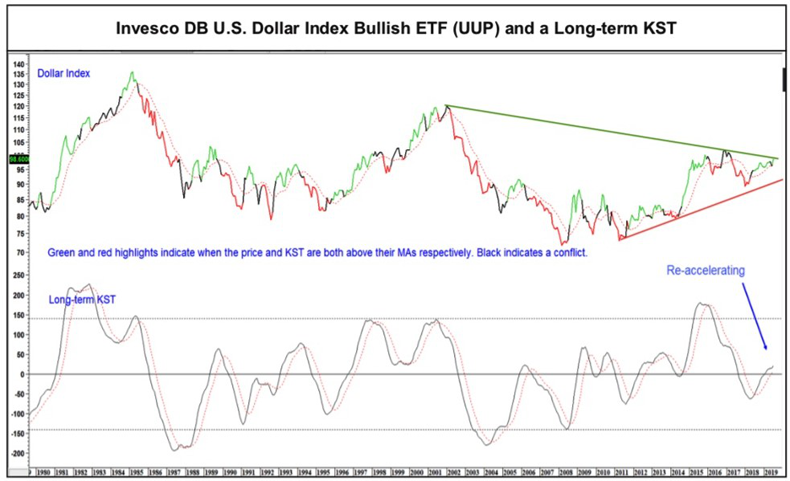

我们上月曾认为美元指数将面临压力。然而,事实证明并非如此。美元指数目前收稳于12个月移动平均线上方,而6月底的弱势行情则形成了一个底部。由于长期KST指标也同样看涨,所以我们认为美元的主要上升趋势仍很完整。

图1

图1

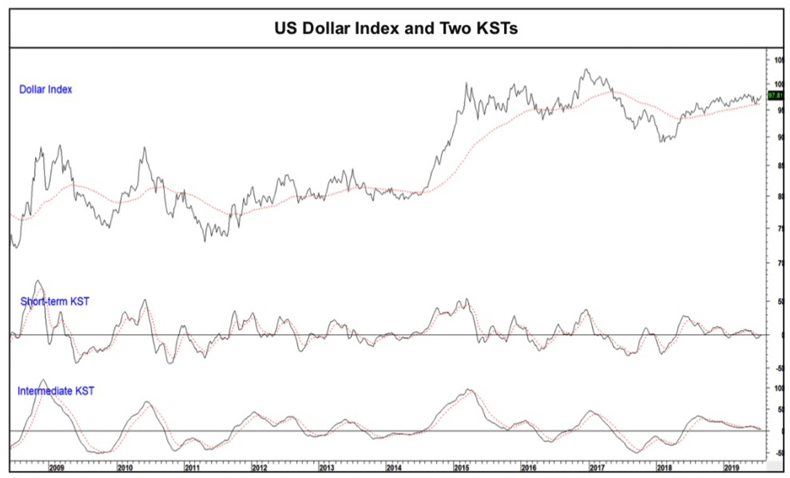

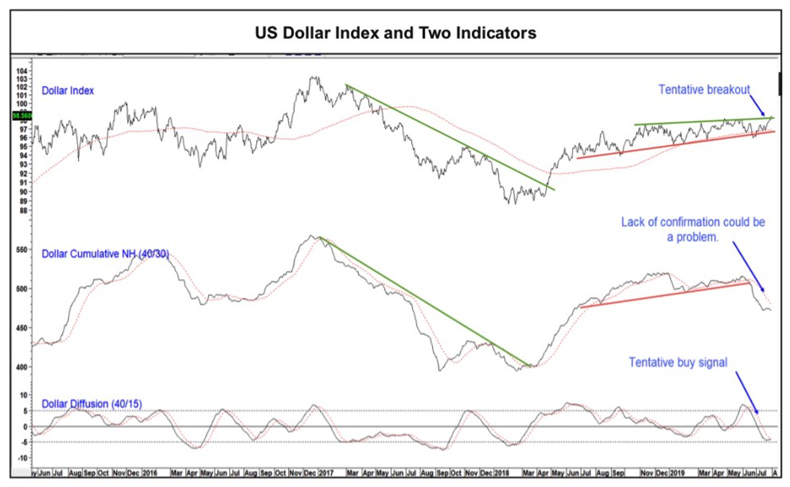

美元短期内也可能进一步上涨,因为短期KST指标刚刚由负转正。这刚好解决了图2底部窗口显示的中期KST指标模棱两可的问题。但一个令人担忧的事实是,美元积累净新高指标(Cumulative NH)仍位于30日移动平均线下方,且远低于今年春季的高点。这种差异表明,美元近期的强势表现主要是相对于欧元的强势,因为欧元在美元指数中所占的权重为57%。同时,另一项衡量美元宽度的指标——图3底部中的发散指标(Diffusion)也已触及超买水平,并开始掉头向下。

图2

图2

图3

图3

欧元

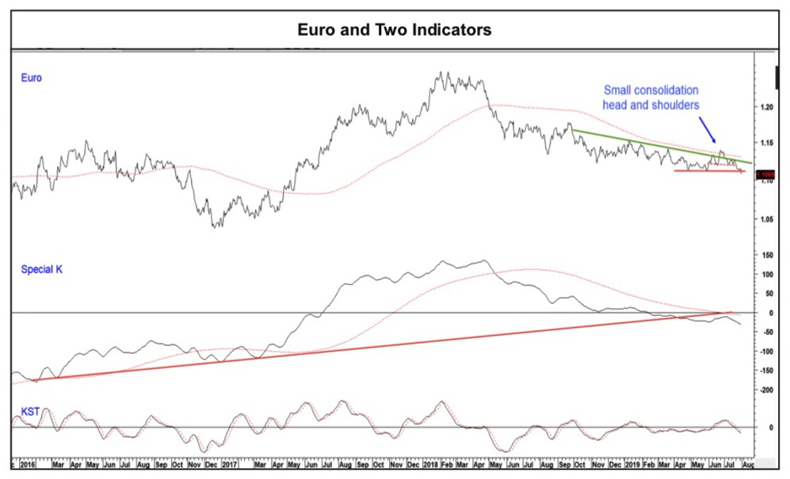

6月底,欧元曾突破了2018~2019年来的下跌趋势线,并短暂收稳于其200日移动平均线上方。这一拉锯走势,再加上一个小型的头肩顶,都暗示了欧元可能会突破图表中的红色支撑位。而Special K指标的持续疲软也支持了这种观点。

图4

图4

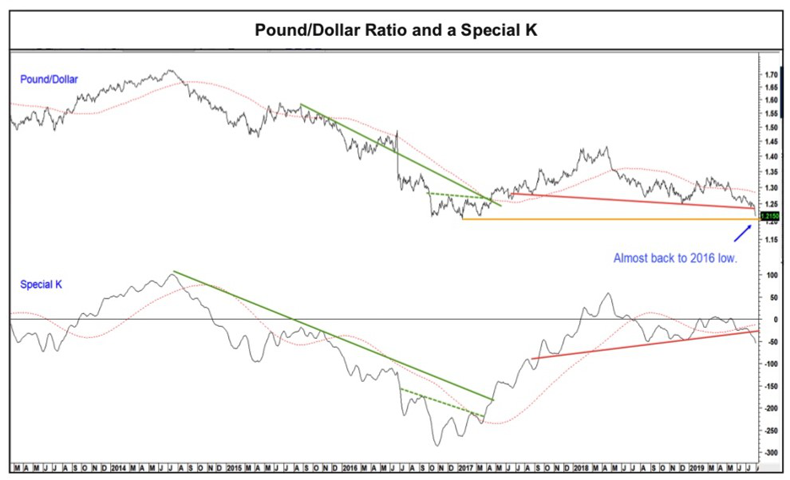

英镑

英国退欧的不确定性开始影响了英镑的走势。我们预期英镑将进一步下跌,因为价格和Special K指标都已经完成了各自的头肩顶形态。

图5

图5

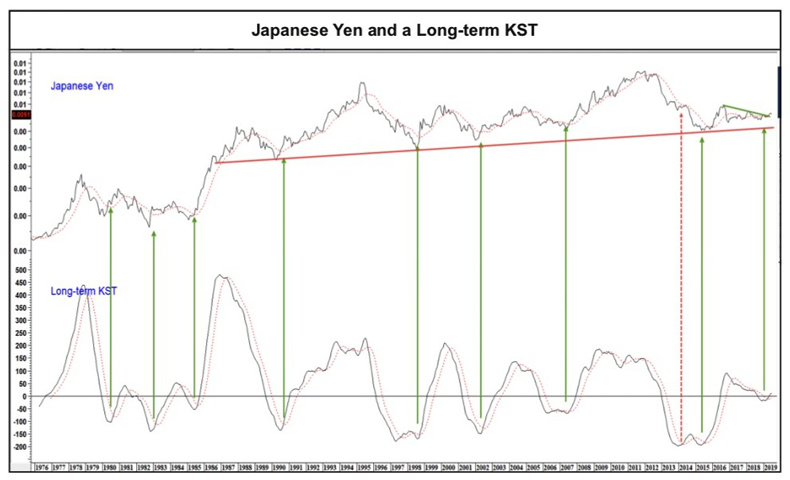

日元

继续维持在其12个月移动平均线上方运行,长期KST也在上升。尽管这告诉我们,日元目前正处于长期牛市中,但相当明显的是,汇价和长期KST指标都表现出了相对明显的周期性。因此,这还不是一个强劲的牛市,价格很容易就会出现逆转。

图6

图6

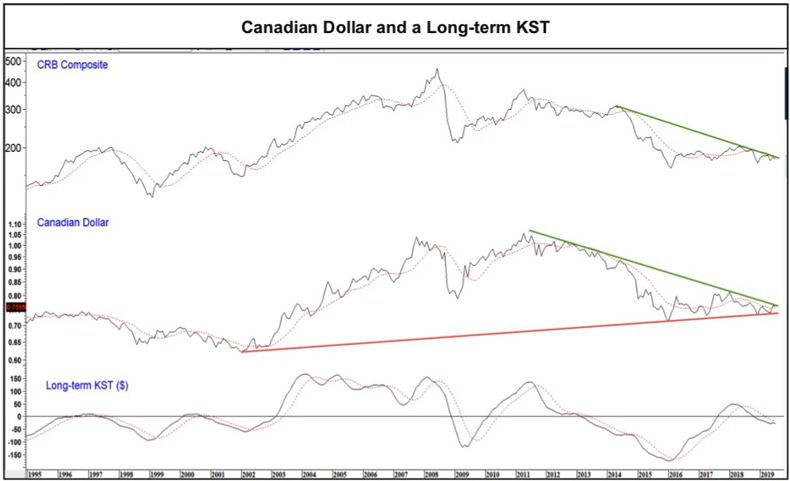

加元

图7显示,加元与工业大宗商品之间存在很强的相关性。在假定这种联系将继续存在的基础上,加元目前正处于一个重要的技术点位附近。现在,市场达到了一个很好的平衡,因为长期KST指标已经开始拉平了。

图7

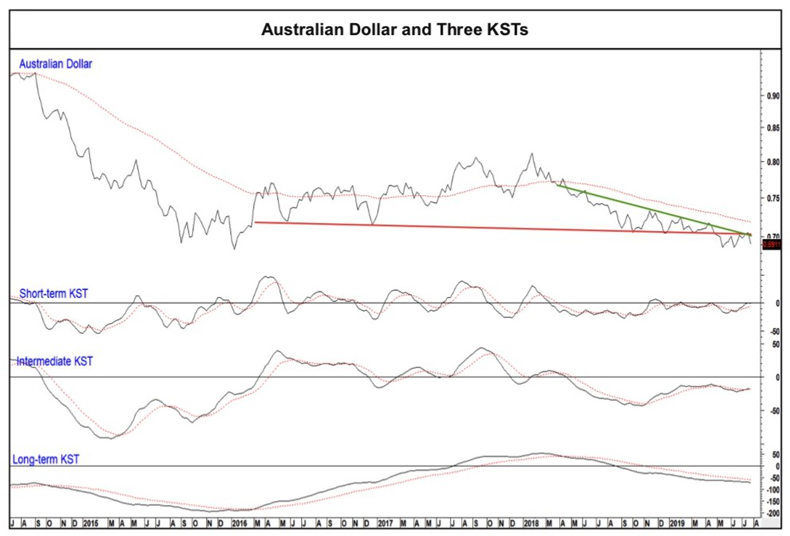

澳元

澳元是另一个被大宗商品影响的货币。澳元面临的挑战是要重新回到红色下跌趋势线的上方,目前这一阻力位于0.7附近。澳元很可能做到这一点,因为短期和中期KST指标都高于各自的指数移动平均线。同时,目前汇价距离这一红线很近,我们很可能在8月就看到澳元突破0.7。

图8

图8

贵金属

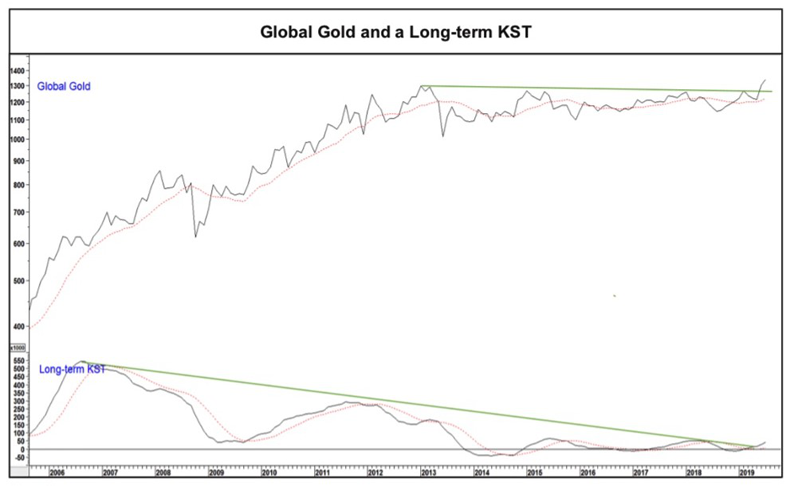

我们的全球黄金指数继续巩固着最近的向上突破走势,目前该指数正处于1980年1月以来的最高水平。我们认为黄金将进一步走高,因为长期KST指标是看涨的,同时也没有过度扩张到超买的地步。 图9

图9

黄金

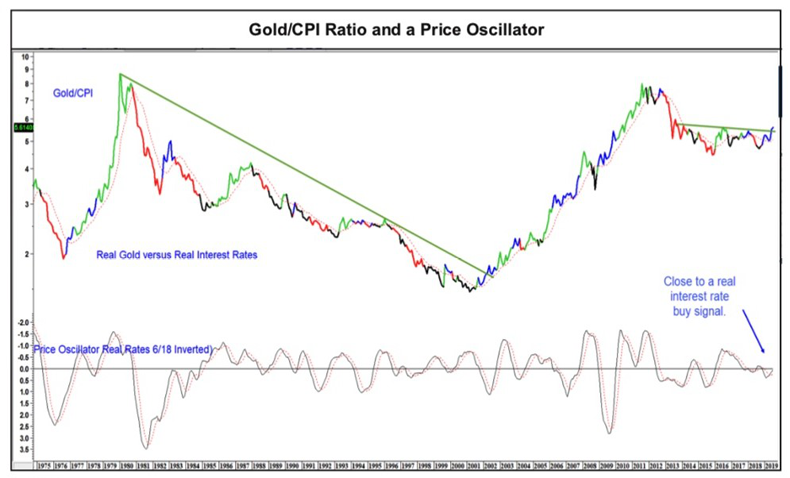

通常被视为对冲通货膨胀的工具。但图10却显示,情况并非总是如此。不过,目前通胀调整后的黄金价格也实现了突破。图10下方的指标监测着实际利率的趋势。当实际10年期利率的6个月均线低于18个月均线时,应该看涨黄金,而金价目前位于9个月移动平均线的上方也证实了这种策略。当利率振荡器上穿零轴时,我们认为黄金看涨。请注意,为了方便读图,我们实际上翻转了整个利率振荡器,从而使震荡指标和黄金价格的运动方向保持一致。目前实际利率的趋势对于金价的上涨来说仍是负面的,因为这个振荡器仍然位于均衡点零轴的下方。根据当前的走势,8月份很可能会出现看涨信号(利率振荡器上穿零轴)。如果真是这样,实际利率的影响将助推黄金进一步上涨。

图10

图10

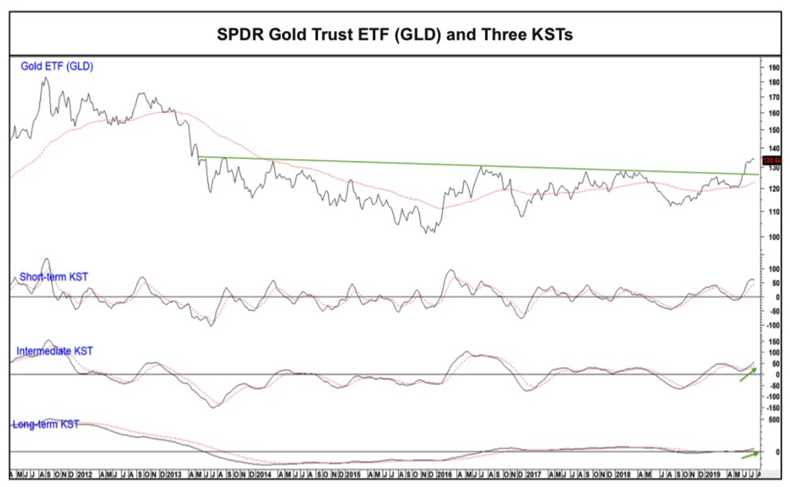

图11显示了周图中金价的突破。所有3个KST指标均为正数看涨;唯一的问题是短期KST正在停滞不前。主要牛市中的短期看空信号往往都具有欺骗性,这就是我们选择重点关注主要上涨趋势的原因。

图11

图11

图12显示,白银也突破了多年以来的下跌趋势线。Special K指标也同时突破了其下跌趋势线,这表明白银后市可能会进一步上涨。

图12

图12

图13显示,白银/黄金比率达到了28年以来的最低点。7月该比率跳升,但还不足以击溃下跌趋势线和12个月移动平均线。如果市场证明这是一个真正的逆转,它将意味着一个相对更好表现的主要趋势正在形成。

图13

图13

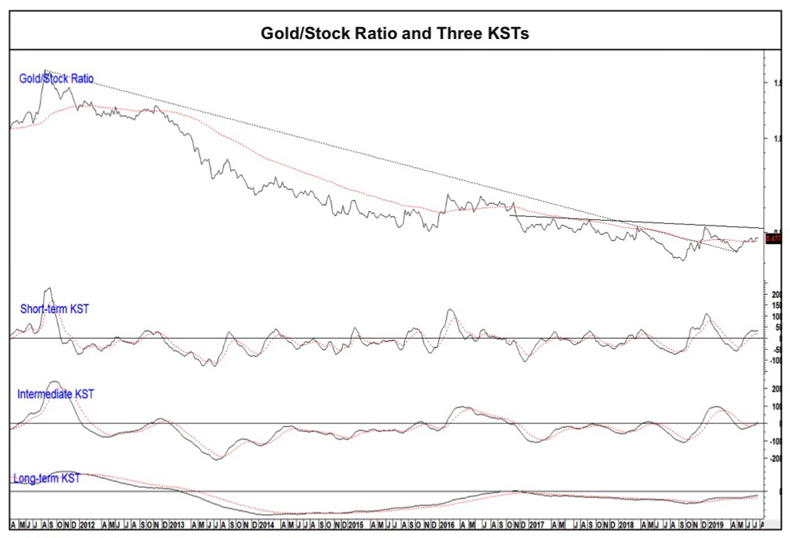

黄金和标准普尔综合指数的关系需要被密切监控。2018年底,黄金/股票的相对强度走势就突破了绿色下跌趋势线(虚线),同时出现了一个长期KST买入信号。但之后市场并没有发生什么,因为黄金/股票的这种弱势关系仍然受制于坚实的阻力趋势线。如果黄金/股票比率(纽约现货黄金周五收盘价/标准普尔500指数计算得出)能够有效突破至0.51上方,将强烈地表明对应黄金优势表现的价格趋势正在形成。

图14

图14